در این مقاله به یکی از ابزارهای تحلیل تکنیکال میپردازیم که کاربردی زیادی در روندهای مختلف بازار دارد. چنگال اندرو (Andrew’s Pitchfork) یکی از روشهای تکنیکالی است که از ان میتوان در همه بازارهای مالی استفاده کرد. این ابزار نخستین بار توسط راجر بابسون ارائه شد و بعدها توسط دکتر «آلن هال اندروز» به شکلی که امروزه میشناسیم، مورد استفاده قرار گرفت. با ما همراه باشید تا به آموزش نحوه استفاده از چنگال اندرو و چگونگی ترسیم آن بپردازیم.

چنگال اندرو یا اندروز چیست؟

این ابزار یک چنگال فرضی است که از سه پیوت آخر یک نمودار قیمتی عبور میکند. آلن اندروز توسعه دهنده این سیستم است. او معتقد بود که خطوط روند کلاسیک (همان خط روند معمولی) کارایی بالایی در تحلیل بازارهای مالی ندارند و خطوط روندی که از نقاط و پیوتهای بیشتری میگذرد، بسیار کاربردیتر هستند. رسم چنگال اندروز را در بخش بعدی بررسی میکنیم.

رسم صحیح چنگال اندروز

این ابزار میتواند در پیش بینی حرکت قیمت سهام یا داراییهای دیگر در چارتهای پیچیده، خیلی به تحلیلگر کمک کند و دید بهتری از موقعیت سهم به او بدهد. در قدیم تحلیلگران چنگال را بر روی نمودار قیمتی روی کاغذ رسم میکردند. اما امروزه ابزار چنگال اندرو در تمامی نرم افزارهای تحلیل تکنیکال وجود دارد و شما به راحتی میتوانید آن را بر روی نمودار رسم کنید.

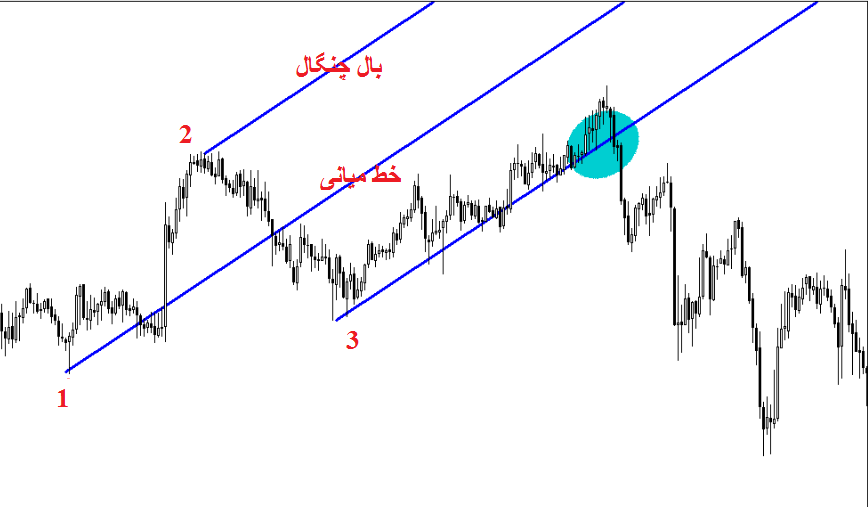

برای رسم چنگال اندرو به سه نقطه پیوت (نقاطی که روند سهم به طور معنی داری تغییر کرده) نیاز دارید. به تصویر زیر نگاه کنید.

مراحل رسم چنگال:

- گام اول: پیوت 2 و 3 را به یکدیگر وصل کنید.

- گام دوم: از پیوت 1 خطی رسم کنید که از میان خطی که پیوت 2 و 3 را به یکدیگر متصل کرده است، عبور کند. این خط میانی چنگال اندرو است.

- گام سوم: از پیوت 2 و 3 خطی به موازات خط رسم شده در گام دوم رسم کنید. این خطوط بالهای چنگال اندروز است.

نکته بسیار بسیار مهم: همانطور که در تصویر زیر می بینید پیوت 3 حتما باید در بازه قیمتی پیوت 1 و 2 باشد

اگر به نکته بالا توجه نکنید چنگال شما کاملا اشتباه است.

چنگال اندروی صعودی و نزولی

در تصویر بالا یک چنگال اندروز صعودی را مشاهده میکنید. اما چنگال اندروز میتواند نزولی باشد. به تصویر زیر نگاه کنید.

در هنگام رسم چنگال اندروز توجه کنید که جایگاه پیوت 3 در هر دو چنگال صعودی و نزولی یکسان است و تغییری نمیکند. باز هم تاکید میکنیم که پیوت 3 در هر دو چنگال صعودی ونزولی باید بین پیوت 1 و 2 باشد (در بین بازه قیمتی پیوت 1 و 2).

کاربرد چنگال اندروز در تحلیل تکنیکال

حالا که چنگال اندروز تکمیل شده میتوانید بر اساس آن، نقاط حمایت و مقاومت را در یک نمودار پیچیده که خط روند مشخصی ندارد تشخیص بدهید. در واقع هر کدام از این سه خط نقش حمایتی و مقاومتی را بازی میکنند. قیمت تمایل دارد در داخل چنگال حرکت کند، اگر هر کدام از بالهای چنگال شکسته شود یعنی روند حرکتی تغییر کرده است.

مثلا در شکل زیر با شکست بال پایینی در یک چنگال صعودی، میشه سیگنال فروش را دریافت کرد (محدوده دایره قرمز)

خط میانی هم اهمیت بالایی داره و واکنش قیمت به این خط میتواند تکلیف ما را تا حد زیادی روشن کند. خط میانی به عنوان یک خط قدرتمند که میتواند نقش مقاومتی یا حمایتی قوی داشته باشد عمل میکند. احتمالا میدانید خطوط حمایتی و مقاومتی چگونه عمل میکنند. اگر در این زمینه اطلاعات کافی ندارید مقاله مفهوم خطوط حمایت و مقاومت سهم در بورس را مطالعه کنید.

بنابراین کاربرد چنگال اندورز در تحلیل تکنیکال، تشخیص روند حرکتی قیمت و تشخیص محدودههای حمایت و مقاومت دینامیکی است. همچنین اگر استراتژی شما براساس خطوط حمایت و مقاومت و شکست آنها باشد، این ابزار بسیار برای شما جذاب خواهد بود و میتوانید سیگنالهای خوبی از آن دریافت کنید.

آموزش استفاده از چنگال اندروز در معاملات

خوب در این قسمت میخواهیم به طور مفصل به آموزش استفاده از چنگال اندروز در معاملات بپردازیم. به تصویر زیر توجه کنید. در اینجا توضیحات را برای یک چنگال صعودی ارائه میدهیم اما اصول کلی برای چنگال نزولی مشابه است.

نکته اول: پس از رسم چنگال، قیمت در کانال پایینی چنگال شروع به حرکت میکند. در این زمان بال پایینی چنگال نقش خط حمایتی را بازی میکند. در تصویر میبینید که چگونه قیمت به این خط واکنش نشان داده است. بنابراین شما میتوانید زمانی که قیمت نزدیک این حمایت میشود و تشخیص میدهید که نمیتواند بال را بشکند، با پوزیشن خرید وارد معامله شوید. در این حالت خط میانی نقش خط مقاومت دینامیکی را بازی میکند.

نکته دوم: اگر قیمت به خط میانی رسید و نتوانست آن را به بالا بشکند، با احتمال زیاد قیمت تا بال پایینی ریزش میکند و میتوانید سهم را بفروشید یا با پوزیشن فروش وارد معامله شوید (در بازارهای دو طرفه).

نکته سوم: اگر قیمت بتواند خط میانی چنگال را به بالا بشکند، همین طور که در تصویر میبینید، قیمت میتواند تا بال بالایی چنگال صعود کند. بنابراین با شکست خط میانی به سمت بالا، میتوانید با پوزیشن خرید وارد معامله شود.

نکته چهار: بعد از وارد شدن قیمت به کانال بالایی چنگال، خط میانی نقش حمایت و بال بالایی چنگال نقش مقاومت را بازی میکند. بنابراین اگر قیمت نتواند بال بالایی را بشکند، میتوانید سهم را بفروشید و یا با پوزیشن فروش وارد معامله شوید.

نکته پنجم: زمانی که قیمت در کانال بالای چنگال است، اگر خط میانی که خط حمایت دینامیکی است را به پایین بشکند (به تصویر نگاه کنید) یک سیگنال فروش است و میتوانید سهم را بفروشید یا با پوزشن فروش وارد معامله شوید.

نکته ششم: شکست بال پایینی چنگال اندروز، یک سیگنال فروش قطعی است و در واقع قیمت از چنگال صعودی خارج شده است و میتوانید با پوزیشن فروش وارد معامله شوید. در تصویر میبینید که با شکست بال پایینی چنگال قیمت کاملا ریزشی شده است.

نکته مهم درباره استفاده از چنگال اندروز

توجه کنید که تمامی سیگنال های بالا تنها یک احتمال قوی است که در بیشتر موارد تحقق میابد اما این به معنی آن نیست که صد در صد موارد طبق انتظار ما قیمت رفتار میکند. بازار گاهی بر خلاف تمامی احتمالات عمل میکند. برای مثال ممکن است با شکست خط میانی به سمت بالا، بعد از یک کندل، قیمت سیر نزولی به خود بگیرد و بر خلاف انتظار ما کاهش شدیدی را تجربه کند. بنابراین شما باید برای استفاده از سناریوهای بالا، حد ضرر خود را در جایی قرار دهید که سیگنال دریافتی اعتبارش را از دست داده است و در آن صورت با ضرر از بازار خارج شوید. قرار نیست همه معاملات شما با سود بسته شود. فقط کافی است از هر 10 معامله 7 معامله را با سود خارج شوید، در این صورت در بلند مدت به سودی مستمر دست پیدا میکنید. بنابراین در استفاده از چنگال اندروز این نکته را در نظر داشته باشید و بدانید اگر همیشه بر اساس این چنگال عمل کنید، همیشه سود نمیکنید اما چون کفه ترازوی احتمالات به نفع شما است، برایند معاملات شما سود ده خواهد بود.

برخی از قوانین نانوشتهی چنگال پیچفورک

چنگال پیچفورک یا همان چنگال اندروز (به آن چنگال اندور هم میگویند)، دارای یک سری قوانین نانوشته است که بد نیست از آنها اطلاع داشته باشید.

- قیمت در یک چنگال، با احتمال بالای 80 درصد برای یک بار هم که شده خط میانی را لمس میکند.

- در صورت شکست خط میانی به بالا یا پایین، قیمت با احتمال زیاد به خط میانی یک پولبک میزند.

- اگر قیمت نتواند خط میانی را در یک چنگال بشکند، احتمالا از چنگال خارج خواهد شد.

خط ماشه در چنگال اندروز

خط ماشه یا خط معامله (Trigger Line) در یک چنگال اندروز، خطی است که پیوت 1 را به پیوت 3 و همچنین خطی که پیوت 1 را به پیوت 2 متصل میکند. به تصویر زیر نگاه کنید.

خط ماشه در واقع هدف بعدی را پس از خروج قیمت از چنگال مشخص میکند. بعد از اینکه قیمت از بال پایینی یا بالایی چنگال عبور کند، هدف بعدی آن خط ماشه خواهد بود که به صورت بالا ترسیم شده است (با اتصال پیوت 1 به 3) و انتظار داریم در آن نقطه قیمت برگشت کند. حال اگر قیمت یک سهم در آن نقطه واکنش ندهد، نزول سهم بیشتر خواهد بود. اما به هر حال انتظار داریم قیمت خط ماشه را لمس کند. همچنین در صورتی که خط ماشه که نقش حمایتی (در چنگال صعودی) بازی میکند شکسته شود، باز یک سیگنال فروش شکل گرفته است و انتظار داریم قیمت بازهم افت بیشتری را تجربه کند.

بررسی یک مثال واقعی

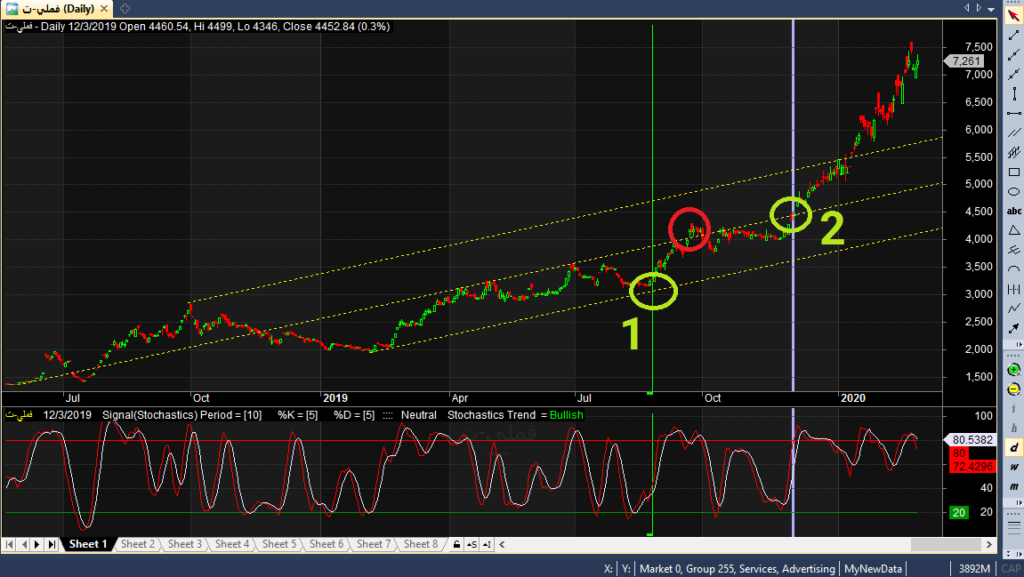

در تصویر زیر نمودار نماد فولاد را مشاهده میکنید. میبینم که قیمت پس از آنکه نتوانسته است خط میانی چنگال صعودی را به بالا بشکند (سیگنال فروش اول) تا بال پایینی چنگال ریزش کرده است. در ادامه، قیمت بال پایینی را که خط حمایت دینامیکی سهم بوده است را به پایین شکسته است (سیگنال فرش دوم) و تا خط ماشه چنگال اندروز پایین آمده است. در این ناحیه قیمت موفق شده است خط ماشه را نیز به پایین بشکند (سیگنال فروش سوم) و پس از آن ریزش شدیدی را تجربه کرده است.

استراتژی معامله با چنگال اندروز (اختصاصیِ سهم شناس)

در این بخش میخواهیم به آموزش یک استراتژی معاملاتی بر اساس چنگال اندروز بپردازیم که میتواند بازدهی بسیار بالایی برای شما داشته باشد.

با بررسی نکات ذکر شده در این مقاله، به خوبی متوجه این موضوع میشوید که شکست هر یک از خطوط مرتبط با چنگال اندروز اعم از خط میانی، بالها و خط ماشهی چنگال، میتواند یک سیگنال خرید یا فروش قوی محسوب شود. اما این مسئله به خودی خود نمیتواند یک استراتژی معاملاتی کامل و بی عیب و نقص باشد. طبق دیدگاه آموزشی در تحلیل تکنیکال، یک استراتژی معاملاتی باید قادر باشد به 3 سؤال زیر پاسخ دهد:

- چه زمانی اقدام به خرید کنیم؟ (تعیین زمان خرید)

- چه زمانی با سود از معامله خارج شویم؟ (تعیین حد سود)

- چه زمانی با ضرر از بازار خارج شویم؟ (تعیین حد ضرر)

اگر به هر دلیلی استراتژی انتخابی ما نتواند به یکی از سه سؤال فوق جواب دهد، یعنی استراتژی ما ناقص است. از طرفی بازدهی یک استراتژی باید بالا باشد و در واقع ارزش یک استراتژی معاملاتی به بازدهی آن است. بازدهی یک استراتژی در واقع نسبت تعداد معاملات سود ده به معاملات زیان ده است. بنابراین در ادامه به معرفی یک استراتژی معاملاتی کامل بر اساس چنگال اندروز خواهیم پرداخت که بتواند اولا به سه سوال بالا پاسخ دهد و دوما دارای بازدهی بالایی باشد.

شرح استراتژی معاملاتی بر اساس چنگال اندروز

در این استراتژی از چنگال اندروز و اندیکاتور استوکاستیک Stochastic استفاده میشود. همان طور که در خلال مقاله ذکر کردیم، هر یک از خطوط چنگال اندرو و مخصوصا خط میانی میتواند نقش خطوط حمایتی و مقاومتی را ایفا کند و محدوده هایی باشد که ما میتوانیم اقدام به خرید یا فروش سهم کنیم. در این استراتژی سیگنال خرید در حالتهایی صادر میشود که قیمت روی حمایت باشد یا مقاومتی را شکسته باشد در عین حال اندیکاتور استوکاستیک در منطقه اشباع فروش باشد. تنظیمات اندیکاتور را برای دوره 10 و K%=5 و D%=5 قرار دهید.

برای مثال به تصویر زیر نگاه کند. دایره های سبز مناطقی هستند که سیگنال خرید صادر شده است.

سیگنال خرید 1: قیمت در بال پایینی چنگال است (روی حمایت) و اندیکاتور استوکاستیک از منطقه اشباع فروش خارج شده و گارد صعودی گرفته است.

سیگنال خرید 2: قیمت خط میانی چنگال را به بالا شکسته است و اندیکاتور استوکاستیک از منطقه اشباع فروش خارج شده و گارد صعودی گرفته است.

توجه کنید در محدوده دایره قرمز قیمت خط میانی چنگال اندروز را شکسته است اما این یک شکست فیک بوده است زیرا اندیکاتور استوکاستیک در وضعیت اشباع خرید قرار داشته است و این شکست نمیتوانسته است یک سیگنال خرید باشد.

تعیین حد ضرر و حد سود

حد ضرر و حد سود در این استراتژی هر دو بر اساس خود چنگال تعیین میشوند. حد ضرر در جایی است که دلیل شما برای خرید نقض شود. یعنی اگر به دلیل شکست یک مقاومت (برای مثال خط میانی) سهم را خریدهاید، اگر قیمت به زیر این مقاومت برگردد حد ضرر شما فعال شده است. یا اگر بر روی یکی از بالها که نقش حمایتی داشته است سهم را خریده اید، زمانی که این حمایت شکسته شود حد ضرر شما فعال شده است. همچنین حد سود را باید در مقاومت بعدی قرار بدهید. یعنی اگر روی بال پایین چنگال خرید کرده اید باید روی خط میانی سهم را بفروشید. اگر روی خط میانی خرید کرده اید باید روی بال بالایی چنگال سهم را بفروشید.

دقت کنید نباید زود تر از این موعد و با سود کم از معامله خارج شوید. این کار در بلند مدت به شما صدمه خواهد زد. توجه کنید توصیه میشود سیو سود را به صورت پله ای انجام دهید. به این صورت که نیمی از سهم را در مقاومت فروخته و اجازه دهید که قیمت به روند خود ادامه دهد. اگر نتوانست مقاومت را بشکند باقی مانده سهم را نیز با سود کمتر بفروش برسانید. اگر هم که مقاومت را شکست (برای مثال بال بالایی چنگال) برای فروش باقی سهم تا مقاومت بالایی (خط ماشه) صبر کنید.

استراتژی معاملاتی معرفی شده در این مقاله تنها یکی از استراتژیهای معاملاتی است که بر اساس تلفیقی از چنگال اندروز به عنوان یک متد پرایس اکشنی و یک اندیکاتور شکل گرفته است. چنگال اندروز چیزی جز خطوط حمایت و مقاومت دینامیکی نیست. این محدودههای دینامیکی که کمی با خطوط حمایت و مقاومت کلاسیکی متفاوت است به شما ابتکار عمل بیشتری در بررسی روندهای قیمتی پیچیده خواهد داد.

واقعا مطالب کامل و عالی هست. خدا خیرتون بده

سلام

ممنون از حسن نظرتون

عالی بود . نکات قابل تاملی داشت که راهگشا و گره باز کن بود. ممنونم

ممنون، لطف دارید

عالی بود ممنون

سلام

ممنونم