دامنه مجاز نوسان یا همان دامنه نوسان یکی از موضوعات بحث برانگیز و جنجالی در بورس ایران است و همه افرادی که در بورس فعالیت میکنن باید با این مقوله به خوبی آشنا باشند. این موضوع به طور مستقیم و غیر مستقیم با مباحثی مثل قیمت پایانی، صف خرید و فروش، حجم مبنا، نقدشوندگی سهم و بسیاری از مسائل دیگر ارتباط تنگاتنگی دارد از این رو دانستن ساز و کار دامنه نوسان در بورس اهمیت بسیار زیادی دارد.

دامنه نوسان چیست و چرا تا این حد اهمیت دارد؟ در این مقاله ضمن بیان چیستی دامنه نوسان سهم (بازه مجاز نوسان روزانه) به آفتها و البته فواید وجود آن در بورس ایران خواهیم پرداخت. با ما همراه باشید.

دامنه نوسان چیست؟

همان طور که احتمالا میدانید قیمت یک سهم در یک روز کاری نمیتواند از یک حدی بیشتر یا از یک حدی کمتر شود. این حدود همان بازه قیمت مجاز روزانه هر سهم است. اینکه این حدود بر چه اساسی مشخص میشود برمیگردد به قیمت پایانی هر سهم. اگر نمیدانید قیمت پایانی چیست همینجا این مقاله را رها کنید و به مقاله قیمت پایانی سهام چیست و چه تفاوتی با قیمت آخرین معامله دارد مراجعه کنید و پس از مطالعه آن مقاله دوباره برای مطالعه ادامه این مطلب به این صفحه باز گردید.

در واقع قیمت هر سهم در یک روز با توجه به قیمت پایانی آن سهم، تنها میتواند بین دو عدد مشخص شده نوسان کند. این اعداد همان بازه قیمت مجاز است که در تابلوی هر نماد در سایت TSETMC نیز قابل رویت است (تصویر زیر).

بازه قیمت مجاز چگونه تعیین میشود؟

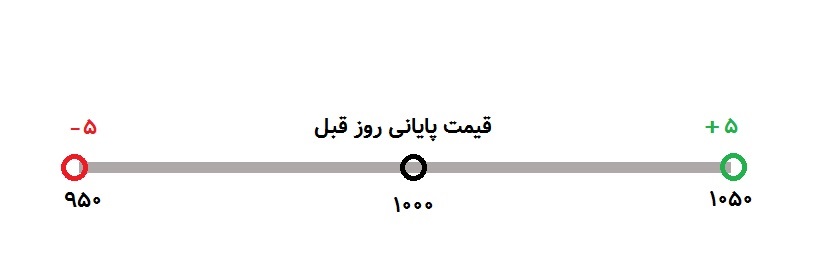

برای اینکه مفهوم دامنه نوسان را متوجه شوید باید ابتدا ببینیم این قیمت مجاز سهم چگونه محاسبه میشود. به تصویر زیر دقت کنید.

فرض کنید قیمت پایانی یک سهم در روز قبل 1000 تومان باشد. در روز جاری حد بالایی قیمت مجاز 5 درصد بیشتر از قیمت پایانی روز قبل یعنی 1050 تومان لحاظ خواهد شد و حد پایینی قیمت مجاز نوسان، 5 درصد کمتر از قیمت پایانی روز قبل یعنی 950 تومان تعیین میشود.

به همین ترتیب بازه مجاز قیمتی برای فردا هم به همین صورت بر اساس قیمت پایانی امروز مشخص میشود و الی آخر. حال اگر قیمت این سهم امروز 950 تومان باشد میگویند روی منفی 5 درصد در حال معامله است و به همین ترتیب:

- 960 تومان منفی 4 درصد

- 970 تومان منفی 3 درصد

- 980 تومان منفی 2 درصد

- 990 تومان منفی 1 درصد

- 1000 تومان صفر تابلو

- 1010 تومان مثبت 1 درصد

- 1020 تومان مثبت 2 درصد

- 1030 تومان مثبت 3 درصد

- 1040 تومان مثبت 4 درصد

- 1050 تومان مثبت 5 درصد

اینکه چرا بازه قیمت مجاز را 5 درصد کمتر و بیشتر از قیمت پایانی تعیین میکنند (مثلا چرا 6 درصد نیست) بر میگردد به قانونی که در سازمان بورس تصویب میشود. در واقع این عدد 5 یک قرارداد است و میتواند به دلخواه قانون گذار تغییر کند.

منظور از دامنه نوسان در بورس

منظور از دامنه نوسان در بورس همین عدد 5 درصد نوسان است. با این توضیحات الآن متوجه میشوید که وقتی میگوییم دامنه نوسان یک سهم 5 درصد است یعنی چه. شما اکنون به طور کامل با مفهوم دامنه نوسان آشنا شدهاید.

آیا دامنه نوسان در بورس همیشه 5 درصد است؟

همان طور که عرض کردیم دامنه نوسان در بورس همیشه 5 درصد نبوده و ممکن است هر لحظه توسط دوستان در سازمان بورس تغییر کند! این مسئله یکی از معضلات بورس ایران است که قوانین بدون هیچ ساز و کار مشخصی میتواند یک شبه تغییر کند.

در گذشته دامنه نوسان بورس 4 درصد و فرابورس 5 درصد بود. بعدا بورس هم 5 درصدی شد. همچنین دامنه نوسان بازار پایه 3 درصد، 2 درصد و 1 درصد است. برخی از سهمها و صندوق های قابل معامله نیز 10 درصدی هستند!

دامنه نامتقارن چیست؟

اخیرا (بهمن 1399) در پی ریزش شدید بازار بورس ایران، قانون جدیدی مبنی بر دامنه نامتقارن تصویب و اجرایی شده است که در آن دامنه نوسان را از 5- تا 5+ به 2- تا 6+ تغییر دادهاند. این تغییر قانون با این دیدگاه ایجاد شد که مثلا از بازار حمایت شود ولی به اعتقاد نگارنده این مقاله بدترین قانونی بوده است که در بورس ایران اجرایی شده است.

البته به گفته مسئولان این قانون موقتی است. اما آفتهای این دامنه نامتقارن چیست؟ برای فهمیدن این موضوع به مقاله زیر مراجعه کنید.

مزایا و معایب وجود دامنه نوسان در بورس ایران

دامنه نوسان در بازار سهام بسیاری از کشورها وجود دارد و چیز عجیب و غریبی نیست. وجود دامنه نوسان در بورس مزایا و مضرات مختلفی دارد.

مزایا: جلوگیری از نوسانات شدید قیمت

وجود دامنه مجاز نوسان روزانه باعث کاهش تلاطم بازار میشود و از نوسان شدید قیمت در پی اخبار غیر منتظره و هیجان کاذب بازار جلوگیری میکند و به نوعی این قانون از سرمایهگذاران خرد حمایت میکند.

معایب: تشکیل صفوف خرید و فروش، کاهش نقدشوندگی، نامعتبر شدن قسمتی از تحلیل تکنیکال

اما به اعتقاد نگارنده این مقاله وجود دامنه نوسان در بورس معایب بیشتری نسبت به مزایای آن دارد. از جمله این معایب میتوان به موارد زیر اشاره کرد.

تشکیل صفوف خرید و فروش:

وجود صف خرید و فروش در بورس ایران به علت وجود دامنه نوسان است و خود این صفهای خرید و فروش باعث هیجان کاذب در بازار میشود و از طرفی زمینه ساز فریب معامله گران خُرد توسط بازیگران سهم را فراهم کرده است.

کاهش نقدشوندگی بازار:

وجود دامنه نوسان باعث کندتر شدن حرکت قیمت، تشکیل صف خرید و فروش و در نهایت باعث کاهش حجم معاملات خواهد شد و همه اینها یعنی کاهش نقدشوندگی بازار که به عنوان رکن اصلی بورس زیر سوال میرود.

بی اعتبار شدن تحلیل تکنیکال:

برای بررسی این مورد مقاله زیر را مطالعه کنید.

تحلیل تکنیکال یا فاندامنتال، کدام یک در بورس ایران جواب میدهد؟

موضوع علمی وخوب شروع شد تا به معرفی کتاب رسید ویکدفعه ارتباط مطلب از دست رفت! فکر کنم کتاب تالیف خود نویسنده بود!!

نیازی به قطع مطلب نبود، درپایان خوانندگان گتاب را میشناختند. حیف شد!!