سوال بسیاری از افراد مبتدی که به تازگی مطالعه تحلیل تکنیکال یا تحلیل نموداری را آغاز کردهاند این است که آیا اصلا تحلیل تکنیکال در بورس ایران جواب میدهد؟ تحلیل تکنیکال یکی از بحث برانگیزترین روشهای تحلیل سهام در ایران است. در بین معاملهگران بورس ایران معمولا دو روش تحلیل بنیادی و تحلیل تکنیکال به عنوان روشهای کلاسیک تحلیل بازار سهام شناخته میشود و هر کدام از این روشها طرفداران پر و پا قرصی دارند. در این میان بعضا هر گروه قابلیت و کارایی روش تحلیلی گروه دیگر را به عناوین مختلف زیر سوال میبرند تا جایی که گاهی کار به مناضعات لفظی در فضای مجازی میرسد.

آموزش گام به گام تحلیل بنیادی برای انتخاب سهم مناسب

برای دانلود کتاب آموزش گام به گام تحلیل بنیادی روی لینک زیر کلیک کنید.

آیا میخواهید در بورس به موفقیت برسید؟ آیا نمیدانید چگونه یک سهم را از منظر بنیادی تحلیل کنید؟ نبود منبع آموزشی مناسب در زمینه تحلیل بنیادی انگیزه ای شد تا در یک کتاب آموزشی به زبانی کاملا ساده و کاربردی، به کمک تصاویر گویا و آموزش گام به گام، روش انتخاب یک سهم را بر اساس نکات بنیادی آموزش داده ایم. قطعا این روش آموزشی را در هیچ کجا پیدا نخواهید کرد! این کتاب الکترونیکی را به تمام کسانی که می خواهند در بازار بورس به موفقیت مستمر برسند توصیه میکنیم .

خرید و دانلود کتاب (قیمت با تخفیف: 45 هزار تومان)در این خصوص معمولا تحلیل تکنیکال مورد کم لطفی بیشتری قرار میگیرد. برخی از مراکز آموزشی به طور کلی این نوع تحلیل را رد میکنن و ارزش علمی خاصی برای آن قائل نیستند و گروهی دیگر تحلیل تکنیکال را برای بورس ایران مناسب نمیدانند و کارایی آن را تنها برای بازارها مالی جهانی متصور هستند.

در این مقاله بدون هیچ گونه پیش داوری و قضاوتی از سر تعصب، به طور کامل این موضوع را بررسی میکنیم. با ما همراه باشید.

3 اصل مهم و پایهای در تحلیل تکنیکال

تحلیل تکنیکال بر 3 اصل اساسی و پایهای نهاده شده است:

- همه اطلاعات در قیمت لحاظ شده است

- تاریخ تکرار می شود

- تغییرات قیمت، دارای الگوی خاص است و قابل تفسیر است.

این سه اصل پایهای تحلیل تکنیکال است که فرضیات دیگر تحلیل تکنیکال با فرض وجود داشتن این سه اصل قابل تفسیر خواهند شد. تکنیکالیستها اعتقاد دارند هرآنچه که به عنوان عوامل بنیادی میتواند بر روی یک شرکت تاثیر گذار باشد، در نهایت باید خودش را در قیمت سهام نشان دهند. در واقع قیمت سهام خودش به ما میگوید که اوضاع شرکت چگونه است و آیا سهم در آینده روند قیمتی مناسبی دارد یا خیر.

تکنیکالیستها تنها با چارت قیمت سر و کار دارند. اما چگونه میتوان از یک نمودار قیمت آینده حرکت آن را تشخیص داد؟ این قضیه چیز عجیبی نیست، فرض کنید شما در حال تماشای حرکت یک حلقهی لاستیک هستید که در یک مسیر منحنی در حرکت است. آیا نمیتوانید مسیر آیندهی حرکت حلقه را به طور تقریبی در ذهن ترسیم کنید. قطعا این کار بسیار ساده و البته شدنی است. چیزهایی که در اینباره در نظر خواهید گرفت جهت حرکت لاستیک و روند تغییرات آن و البته سرعت لاستیک است. همه این چیزها در نمودار قیمتی یک سهم نیز وجود دارد. پس خیلی عجیب نیست بتوان با دیدن آن حداقل حرکت کوتاه مدت سهم را پیش بینی کرد.

چارتیستها اعتقاد دارند الگوهای قیمتی در نمودارها تکرار میشوند و با شناخت آنها میتوان آینده را پیش بینی کرد. در واقع “تاریخ تکرار میشود” یکی از فرضیات مهم تحلیل تکنیکال است که البته فقط یک اعتقاد نیست بلکه یک نتیجه از بررسیهای آماری است. افراد زیادی الگوهای مختلفی را در نمودار قیمتی هزاران دارایی بررسی کردهاند و به این نتیجه رسیدهاند که برای مثال از 1000 باری که فلان الگو تشکیل شده است 800 بار آن قیمت رفتار مشابه از خود نشان داده است و به این ترتیب اگر دوباره این الگو را در نمودار مشاهده کنیم میتوانیم با احتمال 80 درصد آینده آن را پیش بینی کنیم. احتمالا کم کم دارید به تحلیل تکنیکال علاقهمند میشوید! اما عجله نکنید.

تحلیل بنیادی چیست؟

تحلیل بنیادی به لحاظ ماهوی اختلاف زیادی با تحلیل تکنیکال دارد. در تحلیل بنیادی بورس ما به دنبال بررسی عواملی هستیم که روند سودآوری شرکتها تاثیر گذار هستند و بر اساس آنها به ارزش گذاری شرکتهای مختلف میپردازیم. ارزش ذاتی مفهومی است که تحلیلگران بنیادی اعتقاد دارند در بلند مدت قیمت یک سهم خودش را به آن نزدیک خواهد کرد. پس اگر سهمی از ارزش ذاتی ان کمتر باشد فرصت خرید است. در تحلیل بنیادی ما هیچ کاری با نمودار قیمت نداریم.

از این منظر و با تعاریف بالا اصولا نباید اختلاف و نزاعی بین طرفداران این دو روش وجود داشته باشد چراکه هر کدام از این روشها بر اساس اصول متفاوتی سعی در پیش بینی اینده قیمتی دارند که می تواند تکمیل کننده یکدیگر باشند نه تخریب کننده یکدیگر! اما مشکل از جایی شروع میشود که افراد در کاربرد هر کدام از این روشها دچار اشتباه میشوند.

تحلیل فاندامنتال بهتر است یا تحلیل تکنیکال؟

اینکه تحلیل بنیادی برای بورس ایران بهتر است یا تحلیل تکنیکال موضوع بحث این مقاله نیست. چیزی که ما به دنبال پاسخ آن هستیم این است که آیا اصلا تحلیل تکنیکال در بورس ایران جواب میدهد یا خیر؟

بنابراین اگر به دنبال پاسخ قانع کنندهای هستید ادامه مطلب را مطالعه کنید.

آیا تحلیل تکنیکال در بورس ایران جواب میدهد؟

تحلیل تکنیکال در بازارهایی که بر اساس عرضه و تقاضای آزاد شکل میگیرد جواب میدهد. این از فرضیات پایهای تحلیل تکنیکال است و هیچ کسی منکر آن نیست. بر این اساس میتوان گفت تحلیل تکنیکال برای تحلیل و پیش بینی قیمت داراییهای زیر قابل استفاده است:

داراییهایی که قیمت آن بر اساس مکانیزم عرضه و تقاضا مشخص میشود (مثلا قیمت بنزین، دارو و … غیره که به صورت دستوری قیمتگذاری میشود را نمیتوان بر اساس تحلیل تکنیکال بررسی کرد).

توجه کنید هر گونه دستکاری در قیمت، روند طبیعی معاملات یک دارایی مثل سهام را مختل میکند و بر این اساس نمیتوان آن را با تحلیل تکنیکال بررسی کرد. در بورس ایران این دستکاری قیمت زیاد دیده میشود، اما نه در همه سهامها. معمولا دستکاری قیمت در سهامی قابل انجام است که نقدشوندگی پایینی دارند. با این اوصاف میتوان گفت تحلیل تکنیکال برای نمادهایی که نقدشوندگی بالایی دارند به خوبی جواب میدهد. اما نقد شوندگی یک سهم به چه معنی است؟

نقدشوندگی سهام چیست؟

نقدشوندگی (Liquidity) به این نکته اشاره دارد که یک دارایی در چه زمانی تبدیل به پول نقد میشود یا به عبارتی شرایط خرید یا فروش آن دارایی چقدر راحت است. برای مثال املاک از نقدشوندگی کمتری نسبت به ارز و طلا برخوردار است.

در بورس ایران نیز نقدشوندگی همه سهمها باهم برابر نیست. عوامل مختلفی در نقدشوندگی یک سهم تاثیر گذار است که از جمله میتوان به موارد زیر اشاره کرد:

- میزان شفافیت سهم (افشای اطلاعات باکیفیت، به موقع و درست)

- میزان سهام شناور آزاد

- کوچک یا بزرگ بودن شرکت

رتبه شفافیت سهم

زمانی که اطلاعات با کیفیت بالاتر و قابل اتکایی از سوی شرکتهای بورسی گزارش شوند قطعا سرمایه گذاران درباره جریانات نقدی شرکت اطمینان بیشتری داشته و بر همین اساس تمایل بیشتری برای ورود به سهم و معامله سهام آن شرکت خواهند داشت و همانطور که میدانید سرمایهگذاران بیشتر یعنی وجود معامله گران بیشتر و در نتیجه میزان نقدشوندگی سهم هم افزایش می یابد. شفافیت ناشران (شرکتهای بورسی) از طریق به موقع بودن زمان ارسال اطلاعات و همچنین قابل اتکا بودن اطلاعات ارزیابی میشود. بنابراین دو فاکتور زیر در رتبه شفافیت شرکت تاثیر گذار است:

- ارائه منظم اطلاعات

- قابل اتکا بودن اطلاعات

در این راستا سازمان بورس وظیفه دارد به صورت دورهای و هر سه ماهیکبار به بررسی عملکرد شرکتهای فعال در بورس و فرابورس بپردازد و آخرین رتبهبندی را با لحاظ معیارهای مزبور برای آنها اعلام کند. گزارش رتبه بندی شرکتها به لحاظ شفافیت اطلاعات بر روی سایت کدال منتشر میشود. البته یکی دو سالی است خبری از این گزارش نیست.

آخرین گزارش در خصوص رتبه کیفیت ارائه اطلاعات شرکتها را از اینجا میتوانید مشاهده کنید.

رابطه بین میزان سهام شناور و نقدشوندگی سهم

میزان سهام شناور شرکتها از دیگر عواملی است که در نقدشوندگی یک سهم تاثیر گذار است. طبق ماده 17 آیین نامه معاملات در شرکت بورس اوراق بهادار تهران “سهم شناور آزاد هر شرکت، بخشی از سهام آن شرکت است که دارندگان آن آماده عرضه و فروش آن سهام هستند و مالک آن قصد ندارد با حفظ آن قسمت از سهام، در مدیریت شرکت مشارکت نمایند.” به عبارتی سهام شناور در کوتاه مدت قابلیت داد و ستد دارد.

هر چقدر که سهام شناور آزاد شرکتی بالاتر باشد، نقدشوندگی آن هم بیشتر خواهد بود.

کوچک یا بزرگ بودن شرکت

منظور از کوچک یا بزرگ بودن یک شرکت این است که آن شرکت از نظر تعداد برگه سهام و ارزش بازاری، نسبت به سهمهای دیگر چه وضعیتی دارند. معمولا شرکتهای کوچک بیشتر در معرض دستکاری قیمت و سفته بازی قرار دارند زیرا با مقدار کمی سرمایه میتوان قیمت سهام آنها بالا پایین کرد. از ان طرف شرکتهای بزرگ که نقدشوندگی بالاتری دارند، کمتر دچار دستکاری قیمتی میشوند.

برای اطلاعات بیشتر در مورد نحوه تشخیص کوچک یا بزرگ بودن یک سهم به مقاله استراتژی معاملاتی بلند مدت بر اساس برنامه افزایش سرمایه شرکتها مراجعه کنید.

بخشی از تحلیل تکنیکال بدرد بورس ایران نمیخورد!

تا اینجا متوجه شدیم تحلیل تکنیکال در بورس ایران جواب میدهد، مگر برای سهمهایی که نقدشوندگی بالایی ندارند و به سادگی میتوان قیمت آنها را دستکاری کرد. چرا که در این صورت قیمت با عرضه و تقاضای طبیعی بازار مشخص نشده است و اصل اساسی تحلیل تکنیکال نقض میشود. با این اوصاف میتوان گفت برای بیشتر سهمهای بورس ایران میتوان روش تحلیل تکنیکال را به کار برد و اتفاقا بازخورد بسیار مناسبی را دریافت کرد. نگارنده این مقاله در طی سالهای متمادی، به تجربه دریافته است که تحلیل تکنیکال به خوبی در بورس ایران جواب میدهد و میتوان تنها به کمک همین روش تحلیلی در بازار فعالیت کرد و به موفقیت نیز رسید. ولی نکته بسیار بسیار مهم این است که “تحلیلگر بودن” برای موفقیت کافی نیست، آنچه برای موفقیت لازم است “معامله گر بودن” یا “سرمایه گذار بودن” است.

برای این موضوع مقاله زیر را مطالعه کنید:

تفاوت تحلیلگری، معامله گری و سرمایه گذاری

اما نکته مهمی که باید به آن توجه شود این است که بخشهایی از تحلیل تکنیکال برای بورس ایران مناسب نیست و باید آنها را دور بریزید. این کاستی از قوانین بورس ایران ناشی میشود. در ادامه به این مطلب خواهیم پرداخت.

تحلیل زمانی در تحلیل تکنیکال

تحلیلهای زمانی در تحلیل تکنیکال بسیار مشابه تحلیلهای قیمتی هستند با این تفاوت که ما واحدهای زمان را بجای واحدهای قیمت بررسی میکنیم و بر اساس آن سعی میکنیم زمانهای تغییر روند را پیش بینی کنیم. ابزارهای مختلفی برای تحلیل زمانی وجود دارد که یکی از آنها فیبوناچی زمانی است.

اما در بورس ایران به علت قوانینی که باعث توقف نمادهای بورسی میشود، عملا تحلیل زمانی کارکرد خودش را از دست میدهد. متاسفانه بسیاری از منابع آموزش تحلیل تکنیکال در ایران به این مسئله توجه نمیکنند. گاهی یک نماد ماهها بسته است. قطعا اعتبار تحلیل زمانی در چنین شرایطی به حداقل خود خواهد رسید. در یک کلام تحلیل زمانی بدرد بورس ایران نمیخورد.

کندل شناسی کلاسیک

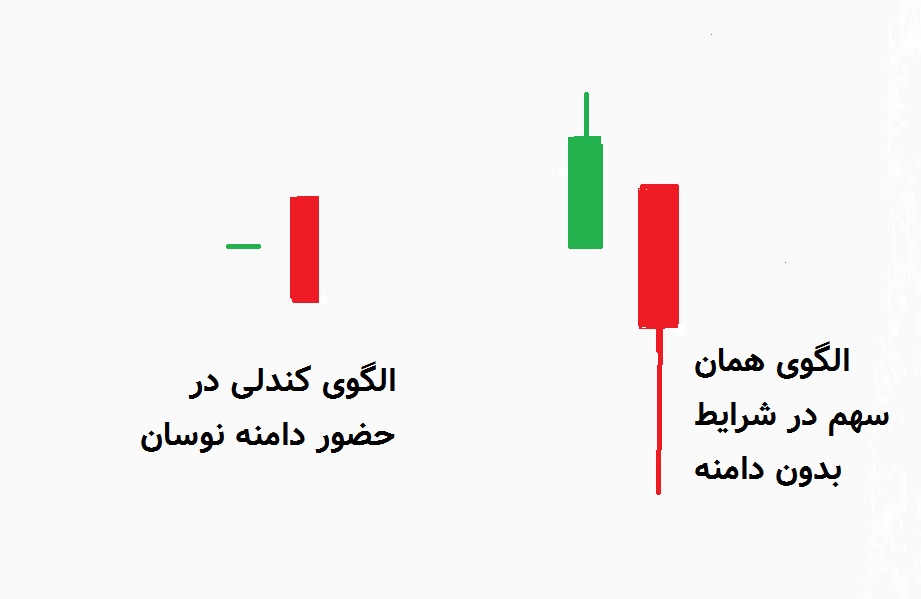

کندل شناسی بخشی از تحلیل تکنیکال است که اگرچه کارکرد خود را در بورس ایران حفظ کرده است، اما باید توجه داشت که نمیتوان از الگوهای کندلی کلاسیک به مانند آنچه در بازارهای جهانی شکل میگیرد استفاده کرد، چرا که در بورس ایران قانون دامنه مجاز نوسان روزانه باعث میشود کندلهایی در نمودار شکل بگیرد که فقط یک خط تیره هستند که بیانگر همان صفهای خرید و فروش میباشند و این کندلها واقعی نیستند!

برای مثال فرض کنید سهمی دیروز صف خرید بوده است (کندلی شبیه یک خط تیره) و امروز بالاترین قیمت مجاز را دیده است و سپس صف فروش شده است. الگوی کندلی تشکیل شده برای این سهم در این دو روز کاری را در زیر مشاهده میکنید. در صورتی که اگر قانون دامنه نوسان نبود احتمالا الگو کندلی به صورت کلی یک چیز دیگری بود (به تصویر زیر دقت کنید).

میبینید که وجود دامنه مجاز نوسان در بورس ما اجازه شکلگیری طبیعی کندلها را در نمودار سهام نمیدهد. از این رو برای استفاده از الگوهای کندلی باید به این نکته توجه کنید. میتوانیم کندلهای صف خرید و فروش را به عنوان یک کندل قوی با بدنه بلند و سایههای کوتاه در نظر بگیریم. اما به هر حال نبود دامنه نوسان میتوانست بکلی داستان کندلها را تغییر دهد.

تایم فریمهای پایینتر از یک ساعت

تحلیل تکنیکال در تایم فریمهای پایین (زیر یک ساعت) در بورس ایران جواب نمیدهد چراکه عمق بازار کم است و نقدشوندگی لازم در این تایم فریمها وجود ندارد. برای اطلاعات بیشتر به مقاله زیر مراجعه کنید.

کدام تایم فریم برای بورس ایران مناسب است.

نتیجه گیری

نتیجهگیری کلی از این مقاله این است که تحلیل تکنیکال در بورس ایران جواب میدهد، ولی …

از تحلیل تکنیکال تنها میتوان برای سهمهایی استفاده کرد که نقدشوندگی بالایی دارند و قیمت آنها از مکانیزم طبیعی عرضه و تقاضا مشخص میشود. بنابراین سهام کوچک، غیر شفاف و با شناوری پایین را نمیتوان با تحلیل تکنیکال بررسی کرد.

از تحلیل تکنیکال تنها میتوان زمانی استفاده کرد که تاریچه قیمتی برای سهم وجود داشته باشد، بنابراین از این روش تحلیلی نمیتوان برای پیش بینی قیمت سهام عرضه اولیه استفاده کرد. یعنی باید زمان طولانی بگذرد و چارت سهم شکل بگیرد تا بتوان بر اساس آن روی آیندهی قیمت صحبت کرد! این محدودیت در تحلیل تکنیکال به صورت ذاتی وجود دارد، مثل کسی که ترجمه لغت گاو به انگلیسی را میداند ولی ترجمه لغت گوساله را نه، این شخص در جواب میگوید اجازه میدهم گوساله بزرگ بشود بعدا آن را گاو صدا میکنیم!

بخشی از تحلیل تکنیکال به علت وجود قوانینی مثل دامنه نوسان، حجم مبنا و توقف نمادها، عملا کارایی خود را از دست خواهند داد. برای مثال وقتی نهاد ناظر بازار اجازه نمیدهد قیمتها از یک کف قیمتی مشخص پایین تر بیاید و یا از یک سقف قیمتی مشخص بالاتر برود باعث به وجود آمدن حالتهایی در بازار (صف خرید یا صف فروش) میشود که تحلیل تکنیکال قادر به تفسیر آن نیست.

با همه این تفاسیر بخش اعظمی از مباحث تحلیل تکنیکال همچنان در بورس ایران جواب میدهد و توصیه میکنم در کنار تحلیل بنیادی و تابلوخوانی، با مباحث اصلی این روش تحلیلی آشنا بشوید. چرا که هیچ روش تحلیلی، قدرت تحلیل تکنیکال در تعیین احتمالی سطوح بازگشت قیمتی را ندارد. اما همچنان درک این نکته که تحلیلگری (چه بنایادی چه تکنیکال) برای شما نان نمیشود و باید از یک تحلیلگر به یک معاملهگر یا سرمایهگذار ارتقا پیدا کنید بحث عمیقی است که در اینجا نمیتوان به آن پرداخت.

در این راستا چیزی که اهمیت زیادی دارد این است که بدانید برای شروع آموزش تحلیل تکنیکال باید از کجا آغاز کنید و کدام یک از مباحث اهمیت و کارایی بیشتری دارند. چراکه مباحث این روش تحلیلی بسیار گسترده است و ممکن است زمان خود را برای فراگیری مطالب کم اهمیتتر به هدر بدهید. برای این منظور مقاله زیر را مشاهد کنید.