درک این مقاله به IQ بالایی نیاز دارد، پس اگر بهره هوشی بالایی ندارید از مطالعه آن صرف نظر کنید.

چگونه در بورس موفق شویم؟ این مطلب مهم چکیده 13 سال تجربه بورسی نگارنده این مقاله است. بنابراین به هیچ عنوان سرسری از آن عبور نکنید. اگر میخواهید بدانید موفقیت در بورس چگونه حاصل میشود، تا پایان این مقاله با ماهمراه باشید و سطر به سطر این مقاله را با دقت مطالعه کرده و در آن تامل کنید.

آموزش گام به گام تحلیل بنیادی برای انتخاب سهم مناسب

برای دانلود کتاب آموزش گام به گام تحلیل بنیادی روی لینک زیر کلیک کنید.

آیا میخواهید در بورس به موفقیت برسید؟ آیا نمیدانید چگونه یک سهم را از منظر بنیادی تحلیل کنید؟ نبود منبع آموزشی مناسب در زمینه تحلیل بنیادی انگیزه ای شد تا در یک کتاب آموزشی به زبانی کاملا ساده و کاربردی، به کمک تصاویر گویا و آموزش گام به گام، روش انتخاب یک سهم را بر اساس نکات بنیادی آموزش داده ایم. قطعا این روش آموزشی را در هیچ کجا پیدا نخواهید کرد! این کتاب الکترونیکی را به تمام کسانی که می خواهند در بازار بورس به موفقیت مستمر برسند توصیه میکنیم .

خرید و دانلود کتاب (قیمت با تخفیف: 45 هزار تومان)موفقیت در بورس بر خلاف آنچه گفته میشود به صبر ایوب نیازی ندارد، همچنین به استعداد معاملهگر هیچ ارتباطی ندارد و شانس و اقبال نیز در این امر دخیل نیست. شاید تعجب کنید که افرادی که در بورس یا دیگر بازارهای مالی به موفقیتهای چشمگیری رسیدهاند، الزاما تحلیلگران چندان قدرتمندی نیستند!

احتمالا با شنیدن این جملات کنجکاوانه به دنبال پاسخ این سوال هستید که با این اوصاف چگونه میتوان در بورس موفق شد و به کسب سود مستمر دست پیدا کرد؟ عجله نکنید، این مقاله پاسخ شما را خواهد داد، پاسخی که اگر میخواستید خودتان به تجربه در بازار سهام به آن برسید، حداقل به چند سال فعالیت مداوم نیاز داشتید، البته که بسیاری از افراد حتی بعد از سالها فعالیت در بازار و کسب بازدهی نه چندان جالب، همچنان این مسئله را متوجه نخواهند شد.

موفقیت در بورس به چه معنی است؟

در ابتدا اجازه بدهید مشخص کنیم که منظور از موفقیت در بازار سرمایه و بورس سهام چیست. هر کسی تعریف خاصی از موفقیت در بورس دارد. ممکن است برای کسی که به تازگی به بازار سرمایه ورود پیدا کرده است، کسب سود 30 درصدی در طی سال اول موفقیت بزرگی محسوب شود. اما برای یک فرد حرفهای کسب 100 درصد سود در یک سال چندان راضی کننده نباشد. البته طبعا در سنجش عملکرد یک معامله گر باید به بازدهی کل بازار نیز توجه کرد. دلیل این امر مشخص است، اگر فرضا قیمت تمامی سهمها در طی یک ماه 20 درصد افت کند آیا کسی میتواند 1 درصد سود کند؟ در این حالت بهترین عملکرد، بازدهی صفر درصد است.

به طور کلی ما موفقیت در بورس را اینگونه تعریف میکنیم:

کسب بازدهی بهتر نسبت به شاخص هم وزن در دوره های زمانی مشخص به شرطی که در هنگام بازدهی منفی شاخص، بازدهی منفی معاملات ما بیشتر از حد تعیین شده (که خود ما تعیین میکنیم) نباشد.

شاخص هم وزن یک شاخص بورسی است که بیانگر بازدهی میانگین بازار بورس است. اگر نمیدانید شاخص هم وزن چیست مقاله شاخص کل بورس چیست و چه تفاوتی با شاخص هم وزن دارد را مطالعه کنید. البته در اینجا میتوان شاخص کل بورس را بجای شاخص هم وزن در نظر گرفت و چندان تفاوتی در اصل ماجرا ندارد.

دوره زمانی بستگی به افق زمانی سرمایه گذاری و معاملات هر شخص دارد. برای مثال برای افرادی که قصد سرمایه گذاری بلند مدت را در بورس دارند، بهتر است این بازه زمانی را یک ساله در نظر گرفت و برای افراد کوتاه مدت و میان مدت بازه های زمانی 1 یا 3 ماهه برای سنجیدن عملکرد آنها کفایت میکند.

بر این اساس اگر بازدهی معاملات ما در طی یک سال یا یک ماه بیشتر از بازدهی شاخص هم وزن باشد، ما عملکردی قابل قبول داشته ایم که میتوان آن را یک موفقیت تلقی کرد. بنابراین اگر در یک ماه شاخص هم وزن بازدهی منفی 10 درصد را به ثبت برساند، شخصی که 5 درصد ضرر کرده باشد موفق بوده است.

توجه کنید این تعریف موفقیت، نسبی و مقطعی است.

نسبی است از آن جهت که میتوان عملکرد افراد را نسبت به یکدیگر سنجید و بیان کرد که شخص الف نسبت به شخص ب موفقتر بوده است و این موفقیت مطلق نیست. از طرفی این تعریف از موفقیت در بورس، مقطعی خواهد بود و با این تعریف ممکن است فردی امسال در بازار موفق باشد ولی سال بعد عملکر ناموفقی داشته باشد.

در هر حال نمیتوان تعریفی از موفقیت در بورس ارائه کرد که مقطعی و نسبی نباشد. این موضوع در ادامه بحث میتواند باعث سوء تفاهم شود. پس اجازه بدهید با یک کلک مرغابی، تعریفی را ارائه کنیم که نسبی و مقطعی نباشد.

تعریف مطلق از موفقیت در بورس

تعریف موفقیت در بورس را به صورت مطلق اینگونه بیان میکنیم:

موفقیت در بورس یعنی استمرار موفقیت با تعریف بالا در همه مقاطع زمانی.

بر اساس این تعریف جدید، اگر فردی با تعریف قبلی در یک ماه موفق باشد و در ماه بعد موفق نباشد، او در بورس موفق نیست. موفقیت در بورس یعنی موفقیت با تعریف قبل به صورت مستمر و ادامه دار. حال این تعریف مقطعی نیست و نسبی هم نیست. چرا که تعریف کاملا غیر کوانتیده است و واژه موفقتر معنی ندارد. طبق تعریف جدید یا فرد موفق است یا موفق نیست.

مخلص کلام

به طور خلاصه وقتی در ادامهی این مقاله از موفقیت در بورس صحبت میکنیم، منظور ما از “موفقیت در بورس” تعریف زیر است.

کسب بازدهی بهتر از بازدهی شاخص هم وزن به صورت مستمر در همه مقاطع زمانی (ماهانه یا سالانه) به شرطی که در آن مقاطعی که بازدهی شاخص هم وزن منفی است، بازدهی منفی سبد ما بیش از مقدار تعیین شده قبلی نباشد.

سهم شناس

توجه کنید این تعریف تنها در این مقاله کاربرد دارد و هیچ وجه مطلقی ندارد و هر کسی میتواند تعریف خودش را از موفقیت در بورس داشته باشد. قبل از هر بحثی ابتدا باید تعریف مفاهیم پایهای بین دو طرف یکسان سازی شود تا در خلال بحث جای هیچ گونه سوء تفاهم و ابهامی باقی نماند و علت تاکید ما بر تبعیین این تعریف همین مسئله است.

قبل از شروع بحث اصلی اجازه دهید مشخص کنیم منظور ما از “کسب بازدهی بهتر” در تعریف بالا چیست.

تفاوت بازدهی معاملات با بازدهی سبد سهام

در تعریف بالا از عبارت “کسب بازدهی بهتر از بازدهی شاخص هم وزن” استفاده کرده ایم. بازدهی شاخص که خوب مشخص است و کاملا قابل درک است که مثلا در یک ماه گذشته تغییر شاخص بورس چند درصد بوده است. اما منظور از بازدهی عملکرد ما چیست؟ توجه کنید منظور ما از بازدهی، بازدهی کل سرمایهای است که در بازار بورس آوردهایم. ممکن است بخشی از این سرمایه در حساب کارگزاری ما به صورت نقد وجود داشته باشد و بخش دیگر آن را به صورت سهام در پرتفوی خود داشته باشیم که طبیعتا میزان نقدینگی ما ممکن است به صورت مداوم تغییر کند. بازدهی معاملات ما به معنی بازدهی سبد سهام ما نیست. در واقع نقدینگی ما نیز بخشی از سبد سهام ما است.

اجازه دهید با یک مثال ساده موضوع را روشن کنیم:

فرض کنید شما قصد دارید 100 میلیون تومان را در بورس سرمایه گذاری کنید یا با آن به خرید و فروش سهام بپردازید و از این راه کسب سود کنید. فرض کنید شما در ماه اول با 50 میلیون تومان آن سهامی را میخرید و 100 درصد سود میکنید. حال در پایان ماه کل سرمایهی شما 150 میلیون تومان شده است. در اینجا بازدهی معاملهی شما 100 درصد بوده است اما بازدهی کل سرمایه شما (یا کل سبد شما) 50 درصد بوده است.

بنابراین لازم است توجه کنید بازدهی معاملات ما در اینجا ملاک نیست و در تعریف موفقیت در بورس، منظور ما از “کسب بازدهی بهتر” بازدهی کل سرمایهی ما در بورس است نه بازدهی معاملات ما.

بعدا خواهید دانست تفاوت این دو از زمین تا آسمان است.

حال اجازه دهید به سراغ اصل موضوع برویم.

چگونه در بورس موفق شویم؟

سوال اصلی این است که چگونه در بورس موفق شویم؟ موفق شدن در بورس با تعاریف بالا نتیجهاش کسب ثروت خواهد بود. اما چرا تنها 10 درصد از افراد به این موفقیت میرسند؟ امروزه با رشد اینترنت و شبکههای مجازی، آموزش بورس تقریبا در دسترس همه افراد هست اما با وجود این، باز هم طبق آمار غیر رسمی فقط 10 درصد افراد در بازار بورس به موفقیت میرسند و 90 درصد افراد با ضرر از این بازار خارج میشوند.

به نظر شما علت این امر چیست؟ شاید بگویید منابع آموزشی مناسب و بدرد بخوری در این زمینه وجود ندارد، اما معمولا این طور نیست و مشکل از جای دیگری است. یکی از علتهای آن این است که افراد به دنبال آموزش نیستند و قبل از اینکه آموزشهای لازم را ببینند به بازار بورس وارد میشوند. این موضوع درست ولی ما کاری به این افراد نداریم، موضوع این است که در بین عدهی زیادی که حتی آموزش دیدهاند نیز باز هم درصد زیادی عدم موفقیت در بورس را تجربه میکنند.

علت آن است که در این ماجرا مطلب بسیار مهمی مورد غفلت قرار گرفته است که حتی اساتید بورسی و منابع اموزشی نیز کمتر به آن میپردازند و از قضا مهمترین مسئله در مسیر موفقیت در بورس است.

شما امروز با این مطلب مهم بیشتر آشنا خواهید شد و در ادامه بر اساس همین مطلب، یک روشکرد عملی ارائه شده است که میتواند تضمین کننده رسیدن به موفقیت در بورس باشد.

کلید رسیدن به موفقت در بورس

موفقیت در بورس نیازمند آگاهی از دو مطالب و درک عمیق آنها است. آن مطالب عبارتند از:

- داشتن استراتژی معامله

- مدیریت ریسک و سرمایه

احتمالا شما هم این اصطلاحات را شنیدهاید. اما آیا واقعا اهمیت آن را درک کردهاید و سیستم یکپارچهای را بر این اساس برای خود طراحی کردهاید؟ احتمالا پاسخ شما منفی است. همین دو موضوع مهم است که فرق بین یک فرد بازنده و یک فرد برنده در بورس را مشخص میکند. اما درک این موضوع چندان راحت نیست.

داشتن استراتژی معامله یعنی بدانید چرا سهمی را میخرید و چرا سهمی را میفروشید. دلایلی مکتوب و از پیش تعیین شده که کاملا روشن و شفاف نقطهی ورود و نقطه خروج و علت هر کدام از انها را به شما میگوید.

استراتژی معاملاتی چیست؟

استراتژی معاملاتی یک سری ضوابط مشخص برای انتخاب و خرید و فروش سهام است. استراتژی معامله است که دلیل خرید و فروش را برای ما مشخص میکند. در مورد استراتژی معاملاتی بسیار صحبت کردهایم و پیشنهاد میکنیم حتما مقاله استراتژی معاملاتی چیست را مطالعه کنید.

یک مثال برای درک بهتر

در اینجا برای درک بهتر مثالی از یک استراتژی معاملاتی میزنیم.

انتخاب سهم: سهمی که به لحاظ بنیادی وضعیت خوبی داشته باشد. “وضعیت خوب بنیادی” در سهم های مختلف از گروه های مختلف معنای متفاوتی دارد. به هر حال انتخاب سهم منوط به داشتن وضعیت خوب بنیادی در حال حاضر است.

تعیین نقاط ورود و خروج: بعد از انتخاب سهم، نقاط ورود و خروج (حد سود و حد ضرر) به معامله بر اساس تکنیکال مشخص میشود. تحلیل تکنیکال خودش دنیای وسیعی دارد و سبکهای مختلفی برای دریافت سیگنال خرید و فروش دارد. در نهایت ترجیها زمان خرید را با نیم نگاهی به تابلوی سهم مشخص میکنیم.

همه پروسه بالا در مجموع یک استراتژی معاملاتی را تشکیل میدهد. بدون داشتن یک استراتژی معامله موفقیت در بورس غیر ممکن است. استراتژیهای معاملاتی انواع بسیار زیادی دارند. حتی بعضی از افراد باتجربه برای خودشان یک استراتژی معاملاتی دارند ولی از این موضوع چندان اطلاع ندارند و این موضوع را به طور ناخودآگاه و به تجربه دریافتهاند.

ممکن است یک استراتژی معاملاتی تنها بر اساس تحلیل تکنیکال پایه ریزی شده باشد. ممکن است یک استراتژی بر اساس اندیکاتورها طراحی شده باشد. ممکن است یک استراتژی فقط بر اساس مسائل بنیادی یا تابلوخوانی استوار باشد.

انتخاب یک استراتژی معمولا به روحیه افراد بستگی دارد. اما در اصل شما برای انتخاب یک استراتژی معاملاتی مناسب باید به بازدهی آن استراتژی در بلند مدت توجه کنید. همچنین افق سرمایه گذاری شما در این امر دخیل است.

اگر تاکنون استراتژی خاصی برای انجام معاملات خود در بازار سهام نداشته اید، همین امروز یک استراتژی معاملاتی برای خود انتخاب یا طراحی کنید. این کار از نان شب برای شما واجب تر است. برای راهنمایی در این زمینه مقالات زیر را مطالعه کنید.

بهترین استراتژی معاملاتی بر اساس اندیکاتورها

استراتژی بلند مدت در بورس بر اساس برنامه افزایش سرمایه شرکتها

نقش مدیریت ریسک و سرمایه چیست؟

موضوع مهم بعدی که بیشترین اهمیت را در موفق شدن در بورس دارد مدیریت ریسک و سرمایه است که متاسفانه افراد، کمترین توجه را به آن دارند. مفهوم مدیریت ریسک و سرمایه کاملا مشخص است، یعنی ریسک معاملات را کنترل و سرمایه خود را مدیریت کنید.

عدم رعایت مدیریت ریسک و سرمایه میتواند بازدهی یک استراتژی معاملاتی را در بلند مدت کاهش دهد. مثلا فرض کنید شما در یک سهم حجم زیادی از سرمایهی خود را درگیر میکنید و تک سهم میشوید. اتفاقی که میافتد این است که ریسک شما بسیار زیاد میشود. توجه کنید قدر مطلق بازدهی شما هم به همان نسبت زیاد میشود. اگر آن معامله به حد سود برسد، سود خوبی را بدست خواهید آورد و اگر به حد ضرر برسد، ضرر زیادی خواهید کرد.

نکته اینجاست که در صورتی که به حد ضرر برسید، برای مثال 10 درصد از کل سرمایه خود را از دست بدهید، در آن صورت جبران آن 10 درصد، با 10 درصد سود میسر نخواهد بود و باید روی سرمایه باقی مانده خود حدود 11.5 درصد سود کنید تا آن ضرر جبران شود. اگر برای مثال در صف فروش گیر کنید و 50 درصد ضرر کنید، برای جبران این ضرر باید 100 درصد سود کنید.

این موضوع به باتلاق ضرر معروف است. بنابراین باید ریسک معاملات را کاملا کنترل کنید و گرنه گاهی جبران ضرر غیر ممکن خواهد شد. کافی است چند معامله ضررده (به روش تک سهم شدن) انجام دهید تا متوجه شوید دیگر جبران ضررها به این راحتی ها نخواهد بود.

جالب است بدانید با بکارگیری سیستمهای مدرن مدیریت ریسک و سرمایه، قماربازها میتوانند از پدیدههای کاملا تصادفی (50/50) کسب سود کنند. در حالی که استراتژی معاملاتی شانس برد در یک معامله را از 50/50 مثلا به 60/40 میرساند و پیاده سازی یک سیستم مدیریت ریسک و سرمایه به راحتی میتواند شما را در بورس به یک سود مستمر و همیشگی برساند.

یک مثال برای درک اهمیت مدیریت ریسک

فرض میکنیم شما در بورس 100 میلیون تومان پول دارید و 50 میلیون آن را در چند معامله از دست می دهید. با این حساب چند درصد از سرمایهی خود را از دست داده اید؟ درست است 50 درصد. حال برای اینکه به حساب اولیه خود برسید باید 100% از باقی ماندهی حساب خود سود کنید. به این موضوع می گویند ته کشیدن (Drawdown) حساب یا همان باتلاق ضرری که در بالا به آن اشاره کردیم.

چگونه از باتلاق ضرر فرار کنیم؟

همان طور که در بالا ذکر شد ما در ترید کردن نیاز به یک سیستم یا استراتژی معاملاتی داریم. فرض کنیم که ما سیستمی دارید که در 80 درصد مواقع درست عمل میکند، به عبارتی از 100 معاملهای که با آن سیستم انجام میدهیم در 80 معامله به حد سود میرسیم و در 20 معامله حد ضرر ما فعال میشود و ما مجبور هستیم با ضرر از معامله خارج شویم. توجه کنید سیستمی وجود ندارد که 100 درصد موفق باشد و یک سیستم با 80 درصد موفقیت یک سیستم معاملاتی بسیار بسیار فوق العاده است.

اما نکتهای که وجود دارد این است که ممکن است 10 ترید اول ما جزو همان 20 معاملهای باشد که با این سیستم به ضرر میرسیم. هیچ تضمینی نیست که در 10 معامله اول ما 8 معامله سودده باشد و 2 معامله زیان ده، نه لزوما! حتی ممکن است شما در تمام 20 معامله اول ضرر کنید و در 80 تای بعدی به سود برسید. با این حساب بازهم استراتژی شما 80% سود ده بوده است، ولی سوال اینجاست که آیا با 20 معامله زیان ده پشت سر هم، بازهم میتوانید به معامله ادامه بدهید یا خیر؟ آیا سرمایه شما به قدری باقی مانده که بتوانید ضررها جبران کنید؟ آیا در باتلاق ضرر گیر نکردهاید؟

اینجاست که به اهمیت مدیریت سرمایه پی خواهیم برد. استراتژی ما هر چقدر هم که عالی باشد، مواقعی وجود دارد که باید ضررهای متوالی را در بازار بورس تجربه کنید. این موضوع برای قماربازها به خوبی جا افتاده است و حتی یک قمارباز حرفهای برای ضررهای متوالی برنامه ریزی از پیش تعیین شده میکند که چند ضرر متوالی او را زمین نزند.

این قمار بازهای حرفه ای قواعد مدیریت ریسک و سرمایه را به خوبی بلد هستند و میدانند که در تمام بازیها موفق نیستند. بنابراین ریسک خود را کنترل میکنند. یک معاملهگر بورس هم برای اینکه بتوانید یک چنین ضررهایی را تحمل کند باید سفت و سخت به قوانین مدیریت ریسک و سرمایه پایبند باشد.

هر چقدر بیشتر سرمایهی اولیه شما کاهش پیدا کند، جبران ضرر سختتر خواهد شد. از این رو بزرگان دنیای ترید و سرمایهگذاری در دنیا، مثل آقای وارن بافت، اولین قانون سرمایهگذاری را حفظ سرمایه میدانند. پیشنهاد میکنم حتما سری به مقاله 3 قانون طلایی در سرمایه گذاری نگاهی بیاندازید.

ضررهای متوالی در بورس اجنتناب ناپذیر هستند و کسی که ریسک خود را کنترل نکند محکوم به فنا است. اما منظور از کنترل ریسک دقیقا چیست؟ منظور این است که اولا باید برای هر معامله حد ضرر تعیین کرد و دوما میزان سرمایهی ما در آن معامله باید به گونهای باشد که در صورت فعال شدن حد ضرر، از کل سرمایهی بیش از 2 یا 3 درصد کاسته نشود. در این خصوص در ادامه بیشتر صحبت خواهیم کرد.

ریسک به بازده (Risk to Reward)

در اینجا لازم است با مفهوم ریسک به ریوارد آشنا شوید. تنها یک راه برای اینکه از معاملات خود سود کسب کنیم وجود دارد و آن این است که میزان حد سود ما بیشتر از حد ضرر ما باشد. یعنی به معاملهای وارد شویم که باتوجه به تحلیل، حد سود آن بیشتر از حد ضرر است. تعیین حد سود و حد ضرر دلبخواهی نیست و باید بر اساس منطق و تحلیل انجام گیرد.

برای آشنایی بیشتر با مفهوم ریسک به ریوارد مقاله نسبت ریسک به ریوارد (R/R) چیست را مطالعه کنید.

با رعایت ریسک به ریوارد اگر 50 درصد معاملات شما به حد سود برسد، برآیند معاملات شما سود ده خواهد بود. حتی ممکن است با 40 یا 30 درصد معاملات سودده، برآیند معاملات شما سودده باشد. کاری که معمولا آماتورها انجام میدهند دقیقا برعکس این قضیه است. آنها تعداد زیادی معاملات با سود کم دارند، اما با چند معامله با ضرر زیاد همه سودها را از دست میدهند.

راه کار عملی برای موفق شدن در بازار سهام

آنچه که تاکنون گفتیم تنها بحثهای تئوری بود در حالی که واقعیت در کف بازار است و میزان سود و ضرر ما به عملکرد ما بستگی دارد. در اینجا راه کار عملی برای موفق شدن در بازار سهام را کاملا شفاف بیان میکنیم.

مرحله اول: تعیین استراتژی معامله

درباره این موضوع پیشتر صحبت کردیم. همین حالا استراتژی معاملاتی خود را تعیین کنید. در وهلهی اول لازم نیست در انتخاب استراتژی معاملاتی وسواس داشته باشید. سادهترین سیستمهای معاملاتی برای این کار کفایت میکند. برای مثال خرید سهم در سطوح حمایت و فروش در سطوح مقاومت یک استراتژی معاملاتی بسیار ساده است که میتوانید با بحث قدرت تابلوی سهم تلفیق کنید و یک سیستم معاملاتی برای خود طراحی کنید.

همچنین ما یک استراتژی معاملاتی بر اساس اندیکاتورها طراحی کردهایم که میتوانید بسته آموزشی آن را تهیه کنید. بنر این محصول را در بالای همین صفحه مشاهده میکنید و برای تهیه این محصول میتوانید روی آن کلیک کنید تا با جزئیات آن بیشتر آشنا شوید.

مرحله دوم: تقسیم کردن سرمایه

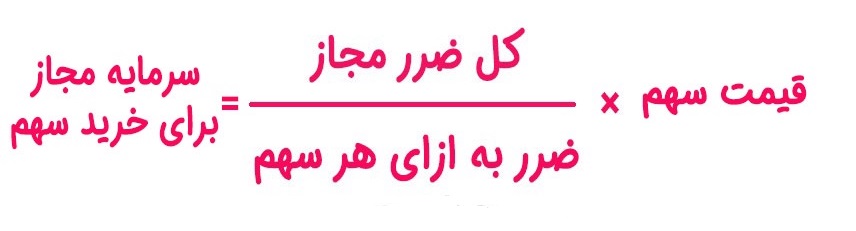

چقدر سرمایه مجاز هستیم به یک معامله وارد کنیم؟ شما نباید در صورت فعال شدن حد ضرر در یک معامله، بیش از 2 یا 3 درصد از کل سرمایه خود را از دست بدهید. برای محاسبه سرمایه مجاز برای هر معامله میتوانید از فرمول زیر استفاده کنید.

فرض کنید کل سرمایه ما 100 میلیون تومان است و نمیخواهیم بیش از 2 درصد (2 میلیون تومان) در یک معامله ضرر کنیم. پس کل ضرر مجاز ما میشود 2 میلیون تومان که در صورت کسر قرار میگیرد. ضرر به ازای هر سهم با توجه به حد ضرر مشخص میشود. مثلا در صورت فعال شدن حد ضرر، ما به ازای هر سهم 100 تومان ضرر خواهیم کرد که این میزان را در مخرج کسر باید قرار دهیم. به این ترتیب سرمایه مجاز برای خرید سهم مشخص میشود.

پست زیر را در اینستاگرام سهم شناس مشاهده کنید. در این پست نیز آموزش لازم در این زمینه داده شده است.

مرحله سوم: مدیریت معامله

بعد از انجام معامله باید آن را به درستی مدیریت کنید. هیچ معاملهگر حرفهای معاملهی خودش را رها نمیکند. در اینجا تجربهی معاملهگری نیز اهمیت دارد و به مرور که تجربه کافی بدست آورید بهتر میتوانید معامله خود را مدیریت کنید. اما مدیریت معامله چیست؟ برای این منظور مقاله تاثیر رعایت حد ضرر در بازدهی معاملات در بورس را مطالعه کنید.

سود مستمر و موفقیت در بورس

برگردیم به تعریف ابتدایی از موفقیت در بورس. با انجام این سه مرحلهی بالا شما به یک سود مستمر در بورس دست پیدا میکنید. توجه کنید شما مقطع زمانی تعیین شده برای معاملات خود را میتوانید نسبت به نوع استراتژی معاملاتی خود در نظر گرفته و در نهایت محاسبه کنید که آیا در بورس موفق بودهاید یا خیر. برای مثال برای یک استراتژی معاملاتی کوتاه مدت، مقطع زمانی 1 ماهه برای سنجش عملکرد مناسب است. در اینجا لازم است با مفهوم سیکل معاملات نیز آشنا شوید و آن را در برنامه خود در نظر بگیرید.

یک سیکل عبارت است از تعداد معاملات مشخص در یک بازه زمانی. برای مثال با قانون حداکثر ضرر 2 درصدی در هر معامله، شما اگر 4 معامله ضرر ده انجام دهید، 8 درصد از کل سرمایه خود را از دست میدهید. بنابراین پیشنهاد میشود در یک سیکل بیش از 4 یا 5 معامله انجام ندهید.

به هر حال با تعیین سیکل معاملاتی (5 معامله در ماه برای استراتژیهای کوتاه مدت)، در صورتی که تمامی این معاملات به حد ضرر برسند، شما حداکثر ضرری که در یک سیکل معاملاتی خواهید کرد 10 درصد خواهد بود (با در نظر گرفتن حداکثر ضرر 2 درصدی). با فرض اتفاق افتادن چنین چیزی احتمالا بازار شرایط بسیار بدی دارد و یا اگر چند سیکل پشت سر هم، همگی به زیان رسید، طبعا مشکل از استراتژی معاملاتی شما خواهد بود که معمولا این مورد بسیار بعید است، چون گفتیم شما باید استراتژی معاملاتی خود را در گذشتهی بازار تست کرده باشید و از بازدهی مثبت آن در بلند مدت مطمعن باشید.

تعیین سیکل باعث میشود نفسی بگیرید و به دام معاملات پر تعداد ضرر ده نیافتید و فرصتی به بازار بدهید که هیجان منفی خود را خالی کند. میبینید رعایت همه این موارد نیازمند غلبه بر احساسات و داشتن دیسپلین شخصی است. معاملهگری که احساساتش در معاملات تاثیر گذار باشد موفق نخواهد شد و محکوم به شکست است.

جمع بندی

در این مقاله به روشنی بیان کردیم که منظور ما از موفقیت در بورس چیست و توضیح دادیم که چگونه در بورس موفق شویم. در اینجا به یک سری نکات مهم مرتبط با این مقاله اشاره خواهیم کرد که ضمن جمع بندی مطالب، سعی کردهایم از زاویه روانشناسی معاملهگری به موضوع نگاه کنیم.

- در بورس باید صبر کنید تا جای خوب برای ورود به معامله پیدا کنید و تا زمانی که استراتژی معاملاتی شما اجازه نداده است سهمی را نخرید.

- تصور حرکت بعدی قیمت نباید به ایمان تبدیل شود، در بورس هیچ قطعیتی وجود ندارد، پس تعیین حد ضرر الزامی است.

- با سرمایه کم نباید توقع سود زیاد داشته باشید.

- خستگی در معاملهگری باعث افت تمرکز و رفتار هیجانی خارج از چارچوب معاملاتی شما میشود و در آخر منجر به از دست دادن تمام سودهای اندوخته خواهد شد.

- اگر به سود اجازه رشد ندهید، در نهایت بازنده خواهید بود، پس رعایت حد سود به اندازه حد ضرر مهم است.

- فقط مجاز به انجام معاملهای هستید که نسبت ریسک به ریوارد آن کمتر از یک باشد.

- وقتی در یک معامله ضرر کردید باید به راحتی از پای مانیتور بلند شوید و اصراری برای انتقام از بازار نداشته باشید، اگر نه بقیه سرمایهی خود را نیز از دست خواهید داد.