چرا افراد در بورس ضرر میکنند؟ جواب این سوال مشخص است، چون سواد این کار را ندارند. شاید تعجب کنید که اینقدر بی رحمانه و تند به این سوال پاسخ دادیم. تعجب نکنید، اگر افراد نتوانند با تندترین پاسخها مواجه شوند، در آینده با ضررهای سنگینی مواجه خواهند شد. قطعا کسی نمیخواهد سرمایهای را که با زحمت بدست آورده است را در بازارهای مالی از جمله بورس از دست بدهد. بنابراین این پاسخ بی رحمانه که کاملا بر واقعیت منطبق است، بهتر از پاسخی نرم است.

چند درصد از افراد در بورس ضرر میکنند؟

هیچ آمار رسمی و بررسی علمی در این زمینه صورت نگرفته است. اما آمارهای غیر رسمی میگویند بیش از 80 درصد افرادی که به بورس وارد میشوند با ضرر از آن خارج میشوند. این موضوع نه درباره بورس ایران، بلکه یک آمار جهانی محسوب میشود و حتی در بورسهای سهام در دنیا وضعیت به مراتب بدتر است.

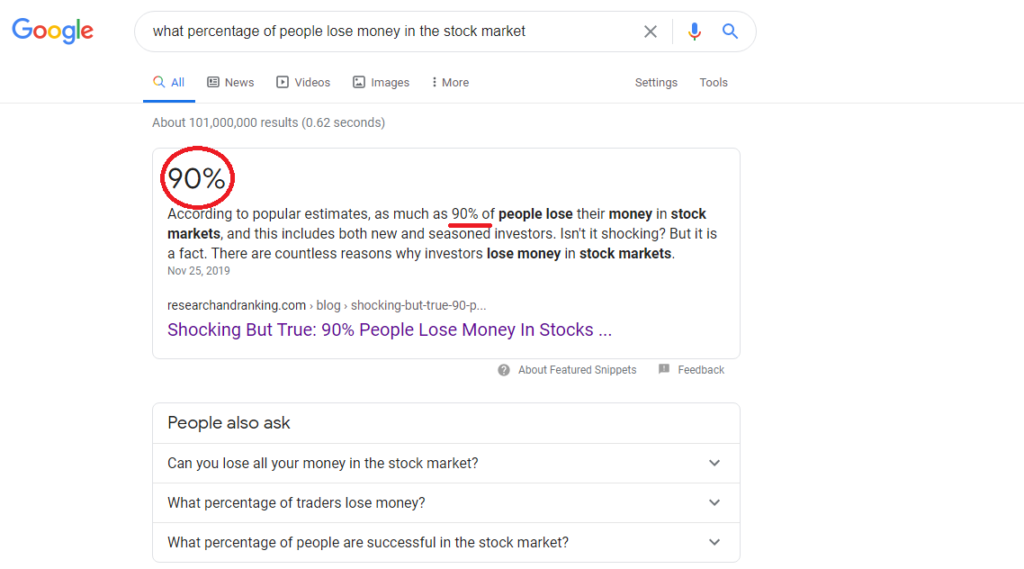

ما در گوگل به زبان انگلیسی عبارت “چند درصد از افراد ر بورس سهام ضرر میکنند” را سرچ کردیم، نتیجه آن را در تصویر زیر مشاهده میکنید.

یک شوخی قدیمی اما بسیار معروف در مورد بازار بورس سهام در مارکت جهانی وجود دارد. اگر مقداری پول در بورس اوراق بهادار از دست داده اید و از این بابت احساس بدی دارید، نگران نباشید. از شخصی که ضرر بیشتری نسبت به شما کرده است سوال کنید، احساس بهتری خواهید داشت!

در حالی که این شوخی چندین سال است که بین سرمایه گذاران خارجی وجود دارد، اما هنوز هم کاملاً قابل لمس است زیرا افرادی که هر روز در بازارهای سهام ضرر میکنند کم نیستند. طبق تخمین های رایج، تا حدود 90٪ مردم پول خود را در بازارهای سهام از دست میدهند و این بیشتر شامل سرمایه گذاران جدید است.

تکان دهنده نیست؟ اما این یک واقعیت است. البته در مورد بورس ایران وضعیت بهتر است و به تجربه عرض میکنم که حدود 80 درصد افراد در طی یکی دو سال اول با ضرر از بازار خارج میشوند و حدود 20 درصد از افراد در بازار باقی میمانند. دلایل بی شماری برای ضرر کردن سرمایه گذاران در بازارهای سهام وجود دارد. بیایید نگاهی دقیق به برخی از دلایل اصلی بیندازیم.

معامله بر اساس شایعات و شنیدهها

اکثر کسانی که در بازار متحمل ضرر شدهاند، دلیل خرید سهام یک شرکت را توصیهی دوستان و البته اساتید نماها در فضای مجازی بیان میکنند. این افراد از خودشان تحلیلی ندارند و یک کسی باید به آنها سیگنال خرید بدهد. علت این امر نداشتن سواد تحلیلی است.

طبیعتا یادگیری روشهای تحلیل سهام زمانبر است و معمولا افراد دوست دارند لقمه آماده باشد و حاضر نیستند برای آموزش روشهای تحلیل سهام وقت بگذارند. نداشتن زمان، تنبلی، ساده انگاری و دلایل دیگری وجود دارد که یک شخص به دنبال یادگیری روش تحلیل نرود و همواره نیازمند دریافت سیگنال باشد.

امروزه در اینستاگرام پیجهایی که سیگنال خرید سهام میدهند بسیار زیاد هستند و افراد ماهی را به ماهیگیری ترجیح میدهند. باید بدانید هیچ کس بدون اموزش روشهای تحلیل سهام و تنها با دریافت سیگنال خرید نتوانسته است در بورس به موفقیت برسد.

بعد از اینکه روشهای تحلیلی مانند تابلوخوانی، تحلیل بنیادی و تحلیل تکنیکال را فرا گرفتید، تازه زمان انتخاب یک استراتژی معاملاتی و طراحی سیستم مدیریت ریسک و سرمایه فرا میرسد. اگر واقعا میخواهید در بورس به موفقیت برسید مقاله چگونه در بورس موفق شویم را مطالعه کنید.

افراط در معاملات روزانه و کوتاه مدت

بسیاری از افراد به معامله کردن در کوتاه مدت روی میآورند زیرا این کار احساس هیجان، ماجراجویی و این احساس را به وجود می آورد که فرد میتواند به سرعت ثروتمند شود. اما به من اعتماد کنید، اگر هیجان میخواهید به کار دیگری مثل سفر و ورزش بپردازید یا به شهر بازی بروید. نوسانگیری روزانه و کوتاه مدت یک کار بسیار حرفهای است که افراد بسیار کمی با موفقیت آن را انجام میدهند. اگر کمتر از 3 سال در بورس سابقه دارید به دنبال نوسانگیری نباشید. البته که در زمان ریزش بازار و دورههای رکود این استراتژی میتواند مناسب باشد.

اگر هم میخواهید نوسانگیری کنید، این کار را با پول بسیار کم در زمان بازار نزولی انجام دهید. تاکید مکنم این کار را در روندهای نزولی بورس انجام دهید. اگر موفق بودید با پول بیشتری کار کنید. تلهای که افراد را در بازار غرق میکند نوسانگیری در روندهای مثبت بازار است و آنها فکر میکنند از پس این کار بر میآیند. اما همین که روند بازار نزولی میشود در باتلاق ضرر گیر میکنند. روند میان مدت شاخص بورس به شما میگوید بازار نزولی است یا صعودی.

آفت تازه گرایی در بورس

به طور کلی، افراد موفقیت را به یک یا دو معامله اولیه مرتبط میدانند و با این تصور غلط ، معاملات بیشتری را با حاشیه ریسک بالاتر انجام میدهند. در این فرآیند، آنچه آنها نمی توانند درک کنند این است که ضرر در یک معامله ناموفق میتواند به طور بالقوه تمام سودهای قبلی آنها را از بین ببرد. کاری که اوضاع را بدتر میکند حس انتقام از بازار است.

سعی کنید تاریخ را یاد بگیرد، زیرا تاریخ تکرار میشود. تازه گرایی یکی از سوء گیری رفتاری در بازارهای مالی است که در آن افراد تنها به نتایج اخیر توجه میکنند. تازه گرایی هم شامل تحلیل بازار و هم شامل تحلیل عملکرد شخصی است. یعنی فرد تنها به روندها و اتفاقات اخیر توجه میکند، در تایم فریمهای پایین کار میکند و تنها چند معامله اخیر خود را ملاک عملکرد خود قرار میدهد.

چه کار کنیم تا جزء افراد متضرر در بورس نباشیم؟

اگر شما تجربه ریزش 99 را داشتهاید و هنوز در بازار هستید، این مطلب را با دقت مطالعه کنید. چراکه حیف است نتوانید از این تجربه تلخ در آینده استفاده کنید و با ضرر بازار را ترک کنید. همان طور که در ابتدای مقاله عرض شد حدود 80 درصد از افراد با ضرر از بورس خداحافظی میکنند. اما واقعا چرا این اتفاق صورت میگیرد و ما باید چه کاری انجام دهیم که جز افراد متضرر نباشیم و در بازار باقی بمانیم.

نگارندهی این مقاله با توجه به تجربه چندین ساله و بررسیهایی که انجام داده است و البته برخورد با انواع آدمهایی که ضررهای سنگینی در بازار داشتهاند به این نتیجه رسیده است که ریشهی تمامی این مشکلات از عدم صبر میآید.

مجموعهای از عوامل باعث ضرر و زیان افراد میشود (که در بالا به برخی از آنها اشاره شد) اما اگر بخواهیم به صورت mp3 کلید این مسئله را بیان کنیم باید بگوییم ریشهی همه اشتباهات عدم صبر است. اما نه صبری که به اشتباه در بین افراد تازه وارد جا افتاده است که مقصر آن شاید منابع آموزشی نامناسب و البته فضای مجازی باشد. در ادامه این مطلب را باز میکنیم.

مفهوم درست صبر در بورس و معاملهگری

برای موفقیت در بورس باید صبر داشت اما نه اینکه سهمی را بخریم بعد صبر کنیم، بلکه قبل از خرید سهم باید صبر کنیم. باید صبر کنیم تا قیمت سهم به نقطه مناسبی برسد. باید صبر کنیم و تا زمانی که استراتژی معاملاتی ما دستور خرید نداده است معامله ای انجام ندهیم. باید صبر داشته باشیم، بازار فرار نکرده است و چون دوست و آشنای ما در بورس سرمایهگذاری کرده است ما هم بدون هیچ حساب کتابی شتابان سرمایه زیادی را وارد بازار کنیم. باید صبر داشته باشیم و قبل از ورود به بازار آموزشهای لازم را پشت سر بگذاریم. مدیریت ریسک یعنی کنترل و کم کردن ریسک معامله تا حد ممکن و کم کردن ریسک یعنی کم شدن قدر مطلق بازدهی و کم شدن بازدهی یعنی سود کمتر و سود کمتر یعنی یک شبه پولدار نشدن! باید صبر داشته باشیم و نخواهیم یک شبه پولدار شویم. البته که در نهایت بعد از ورود به یک معامله باید صبر کنید تا به حد سود یا حد ضرر تعیین شده برسید. برخی مواقع باید ضرر شناسایی کنیم و تا فرصتهای بعدی صبر کنیم، نه اینکه صبر کنیم تا ضررها بزرگ بشوند.

معمولا افراد فکر میکنند صبر در بورس به معنی این است که سهمی را در هر قیمتی بخرند و صبر کنند تا به سود برسند. این موضوع از سوی برخی از اساتید نماها در فضای مجازی تبلیغ میشود و مدام میگویند صبر کنید!

به تصویر زیر نگاه کنید.

این نمودار تعدیل شده نماد وپترو در تایم فریم هفتگی است. همان طور که مشاهده میکنید این سهم بعد از سال 83 وارد یک روند نزولی شد و در سال 98 دوباره به قیمت 15 سال پیش رسید! سرمایه گذاری بلند مدت اصولی دارد و اینگونه نیست که هر سهمی را در هر قیمتی بخریم و صبر کنیم و اسم آن را سرمایه گذاری بلند مدت بگذاریم.