برای محاسبه ارزش سهام شرکتهای سرمایه گذاری فاکتوری وجود دارد به اسم ناو (NAV) یا Net Asset Value که بیانگر ارزش خالص داراییهای شرکت است و میتوان به وسیله آن، ارزش ذاتی سهام یک شرکت سرمایه گذاری را مشخص کرد. مفهوم ارزش برای سرمایهگذاران و فعالان بازار سرمایه اهمیت ویژهای دارد. برای تعیین ارزش سهام یک شرکت روشهای مختلفی وجود دارد که با توجه به نوع شرکت هر کدام از این روشها اهمیت و کاربرد خاص خود را دارند. برخی از روشهای تعیین ارزش سهام بر پایه سودآوری شرکت و برخی دیگر بر داراییهای شرکت تأکید دارند.

آموزش گام به گام تحلیل بنیادی برای انتخاب سهم مناسب

برای دانلود کتاب آموزش گام به گام تحلیل بنیادی روی لینک زیر کلیک کنید.

آیا میخواهید در بورس به موفقیت برسید؟ آیا نمیدانید چگونه یک سهم را از منظر بنیادی تحلیل کنید؟ نبود منبع آموزشی مناسب در زمینه تحلیل بنیادی انگیزه ای شد تا در یک کتاب آموزشی به زبانی کاملا ساده و کاربردی، به کمک تصاویر گویا و آموزش گام به گام، روش انتخاب یک سهم را بر اساس نکات بنیادی آموزش داده ایم. قطعا این روش آموزشی را در هیچ کجا پیدا نخواهید کرد! این کتاب الکترونیکی را به تمام کسانی که می خواهند در بازار بورس به موفقیت مستمر برسند توصیه میکنیم .

خرید و دانلود کتاب (قیمت با تخفیف: 45 هزار تومان)روشهای ارزش اسمی، ارزش دفتری و ارزش خالص داراییها از جمله روشهایی است که براساس داراییهای شرکت تعیین و محاسبه میشوند. در این مطلب به بررسی چگونگی محاسبه ناو شرکتهای سرمایه گذاری خواهیم پرداخت و به زبان ساده روش این کار را به شما آموزش خواهیم داد. بعد از مطالعه دقیق این مقاله، شما قادر خواهید بود ناو انواع شرکت های بورسی را بررسی کنید و دید بهتری در سرمایه گذاری خود بدست آورید. با ما همراه باشید.

توجه: مرحله نهایی محاسبه ناو در این مقاله آورده نشده است و باید برای مطالعه ادامه این بحث ایبوک آموزش تحلیل بنیادی گام به گام را خریداری کنید.

محاسبه ناو چه فایدهای دارد؟

اصولا هر چیزی در این جهان یک ارزش ذاتی دارد. این ارزش با قیمت بازار (قیمتی که عرضه و تقاضا مشخص میکند) متفاوت است. برای درک این موضوع به مثال زیر توجه کنید.

فرض کنید شما یک کارخانه تولید خودرو با تمامی تجهیزات و ماشین آلات دارید و میخواهید آنرا بفروشید. به نظر شما قیمت این کارخانه چگونه تعیین میشود؟ فرض کنید یک مشتری برای آن پیدا میشود و 100 میلیارد میخواد آن را بخرد و شما قبول میکنید ان را به این قیمت بفروشید. در این صورت قیمت بازار که عرضه و تقاضا آن را مشخص کرده است برای این کارخانه 100 میلیارد است. اما این قیمت احتمالا کمتر از ارزش ذاتی این کارخانه است. فرض کنید اگر تجهیزات کارخانه، ماشین آلات، سازه و زمین ان را به طور جدا گانه قیمت گذاری کنیم، ارزش ذاتی کارخانه 200 میلیارد باشد. بنابراین شما 50% ارزش ذاتی کارخانه، آن را به فروش رسانده اید.

این تفاوت در قیمت و ارزش ذاتی، در بازار سهام بسیار زیاد دیده میشود. اما علت این امر چیست؟ علت این است که شما با خریدن یک یا 1000 یا 1 میلیون سهم از یک شرکت، صاحب شرکت نخواهید شد و تنها به یکی از هزاران سهامدار شرکت تبدیل خواهید شد. بنابراین قیمت بازار هر سهم، قیمت بخش کوچکی از یم شرکت است نه همه آن. اگر شما بخواهید همه سهم های موجود در بازار را بخرید تا صاحب کل شرکت شوید، به علت تقاضای بالا قیمت آن به چندین برابر قیمت فعلی خواهد رسید. بنابراین قیمت سهم یک شرکت تنها قیمت تعداد کمی از سهام یک شرکت بورسی است. بنابراین معمولا در بورس قیمتی که سهام یک شرکت در بازار دارد بسیار کمتر از ارزش ذاتی آن شرکت است. قیمت ذاتی سهام یعنی ارزش ذاتی شرکت تقسیم بر تعداد کل سهام شرکت.

رابطه قیمت سهم و ناو آن

قیمت سهم اصولا رابطه ای با ناو سهم ندارد! به این معنی که هیچ رابطه ریاضی بین این دو قیمت وجود ندارد. اما به هر حال نمیتوان متصور بود که ناو یک سهم دو برابر شود و قیمت آن تغییر نکند. قانون نانوشته ای در بورس وجود دارد که قیمت یک سهم باید تقریبا 70% ناو آن سهم باشد. محاسبه ناو جایگاه مهمی در تحلیل بنیادی سهام شرکت های سرمایه گذاری دارد.

به طور کلی در تحلیل بنیادی محاسبه ناو سهم از اهمیت زیادی برخوردار است. اما چرا؟ اهمیت محاسبه ناو در این است که شما علاوه بر ارزیابی ریسک خرید سهم، میتوانید سهمهای جامانده از بازار را پیدا کنید. سهمهایی که به واسطه رشد پرتفوی بورسی خود ارزشمند شدهاند، اما کسی هنوز آنها را ندیده است.

ناو NAV چیست؟ فرمول محاسبه ناو

جدا از بحث سود سازی یک شرکت، محاسبه ارزش روز داراییهای یک شرکت میتواند ارزش ذاتی شرکت را برای ما مشخص کنید. نام NAV یا ارزش خالص دارایی یک شرکت شامل محاسبه ارزش تمامی دارایی های یک شرکت به ازای هر سهم میباشد. فرمول محاسبه ناو به صورت زیر است:

در واقع ناو یک شرکت مشخص کننده ارزش ذاتی سهام یک شرکت در لحظه است. ناو شرکت های مختلف باتوجه به سرمایه گذاری های آنها دائما در حال نوسان است.

ناو شرکتهای سرمایه گذاری

برای انجام یک سرمایهگذاری موفق در بازار سهام همواره میبایست به تحلیل تکنیکال و تحلیل بنیادی سهام پرداخت و در صورتی که قیمت روز سهام کمتر از ارزش ذاتی سهام بود، آنگاه میتوان اقدام به خرید سهام نمود. البته این تنها یکی از استراتژی های معامله در بازار بورس است.

یکی از انواع شرکتهای موجود در بازار سرمایه ایران شرکتهای سرمایهگذاری میباشند. از آنجایی که عمده داراییهای شرکتهای سرمایهگذاری، سهام و داراییهای مالی است میتوان از محاسبه ناو جهت محاسبه ارزش ذاتی این سهام استفاده نماییم. بنابراین محاسبه ناو برای شرکتهای هولدینگ و سرمایه گذاری مفهومی کاربردی تر است. با توجه به اینکه سرمایه گذاران زیادی به خصوص تازه واردهای عرصه بورس به دنبال روش های تحلیل بنیادی هستند، ما به محاسبه ناو NAV در شرکتهای سرمایهگذاری میپردازیم تا از این دریچه بتوانیم درک مفاهیم حاکم در تحلیل بنیادی در این دست از شرکتهای سرمایهگذاری را بررسی کنیم.

عوامل مهم در محاسبه ناو یک شرکت سرمایه گذاری

همانطور که در فرمول بالا مشاهده میکنید، برای محاسبه ناو باید ارزش روز دارایی ها و بدهی های یک شرکت مورد بررسی قرار بگیرد. برای این منظور باید به صورت مالی و ترازنامه شرکت مراجعه کنید. در ترازنامه شرکت اطلاعاتی مثل ارزش سهامی که شرکت در بورس سرمایه گذاری کرده و همچنین سرمایه گذاری های خارج از بورس شرکت و تمامی دارایی ها، وام ها، سود و زیان و بدهی های شرکت وجود دارد.

آموزش محاسبه ناو NAV به صورت گام به گام

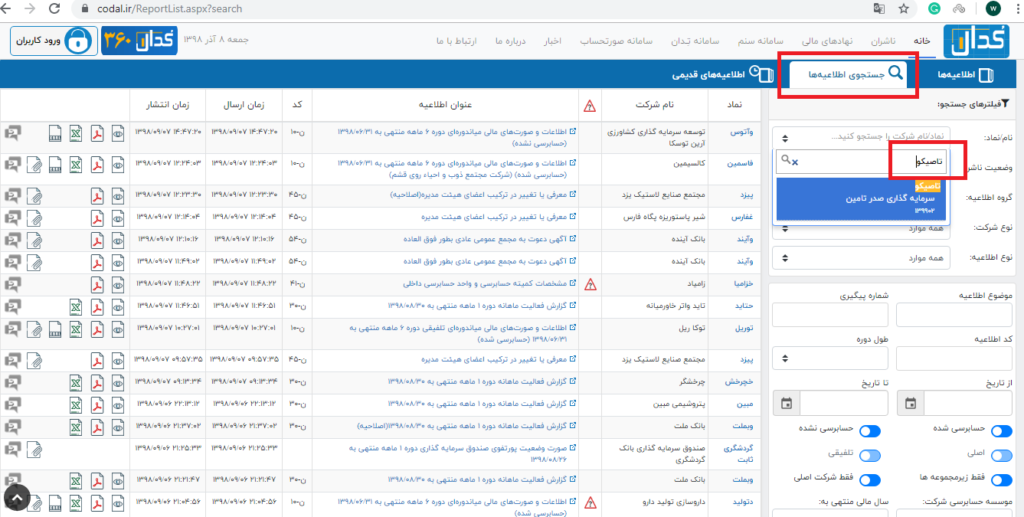

در این قسمت به آموزش گام به گام محاسبه ناو یک شرکت بورسی خواهیم پرداخت. در این آموزش برای مثال از صورت مالی نماد تاصیکو در آذر ماه 98 استفاده کرده ایم. با مطالعه دقیق این مراحل، شما قادر خواهید بود بدون داشتن دانش حسابداری و امور مالی، ناو سهام های هولدینگ و سرمایه گذاری در بورس را محاسبه کنید.

مرحله اول: مراجعه به سایت کدال

برای محاسبه ناو یک شرکت باید به صورت های مالی و ترازنامه شرکت دسترسی پیدا کنید. برای این منظور ابتدا باید به سایت کدال مراجعه کنید. در این سایت همه شرکت های بورسی گزارش های خود را در ان منتشر میکنند. فرض کنید میخواهیم ناو شرکت تاصیکو را محاسبه کنیم. برای این منظور به سایت کدال codal.ir رفته و نماد مورد نظر را در قسمت جستجوی اطلاعیه ها جستجو کنید.

مرحله دوم: پیدا کردن اطلاعیه ها

وقتی نمادی را در کدال جستجو کنید، همه اطلاعیههای منتشر شدهی آن شرکت بر حسب تاریخ برای شما نمایش داده میشود. شما برای محاسبه ناو نیاز به دو اطلاعیه دارید:

- آخرین گزارش فعالیت ماهانه دوره 1 ماهه

- آخرین وضعیت اطلاعات و صورت های میان دوره ای 3 ماهه یا 6 ماهه

در شکل زیر این اطلاعیه ها را برای نماد تاصیکو مشاهده میکنید.

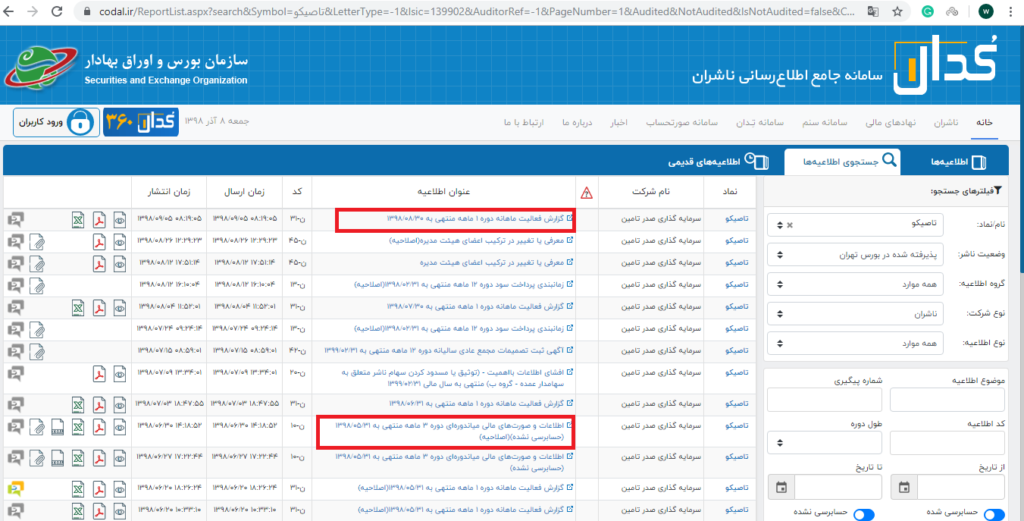

مرحله سوم: دریافت اطلاعات

این اطلاعیه را باز کنید. با تصیور زیر رو برو میشوید. در سمت راست بالای صفحه، میتوانید صورت وضعیت پرتفوی شرکت را بر اساس موارد مختلفی تنظیم کنید، آنرا روی همان “صورت خلاصه سرمایه گذاریها به تفکیک صنعت” قرار دهید (به صورت پیش فرض روی همین گزینه است). در اطلاعیه ماهانه دوره ای 1 ماهه با اطلاعاتی مواجه میشود که شامل موارد زیادی است که توضیح هر کدام از آنها شما را گیج خواهد کرد. بنابراین اجازه بدهید به آن اطلاعاتی که نیاز داریم بپردازیم. در تصویر زیر شما میتوانید سرمایه ثبت شده شرکت، میزان سرمایه ثبت شده در بورس و سرمایه گذاری خارج از بورس شرکت تاصیکو را مشاهده کنید.

شما برای محاسبه ناو سهم، در این اطلاعیه تنها به همین سه عدد نیاز دارید:

1- سرمایه ثبت شده

سرمایه ثبت شده تاصیکو 20،000،000،000،000 معادل 20 هزار میلیارد ریال (2 هزار میلیارد تومان) است. هر عددی که در تصویر می بینید به میلیون ریال درج شده است یعنی باید 6 تا صفر جلوش بزارید.

اما سرمایه ثبت شده شرکت را اگر تقسیم بر 1000 کنید (قیمت اسمی هر سهم 1000 ریال است) تعداد کل سهام شرکت مشخص میشود. بنابراین تاصیکو دارای 20 میلیارد سهم است.

2- ارزش سرمایه گذاری بورسی

این عدد که در تصویر مشخص شده است، نشانگر کل ارزش میزان سرمایه گذاری تاصیکو در بورس است. در واقع کل سرمایه تاصیکو در بورس این مقدار است.

3- ارزش سرمایه گذاری خارج بورسی

این عدد که در تصویر هم مشخص شده است، نشانگر کل ارزش میزان سرمایه گذاری تاصیکو در شرکت های خارج از بورس است. شرکت هایی که هنوز وارد بورس نشده اند.

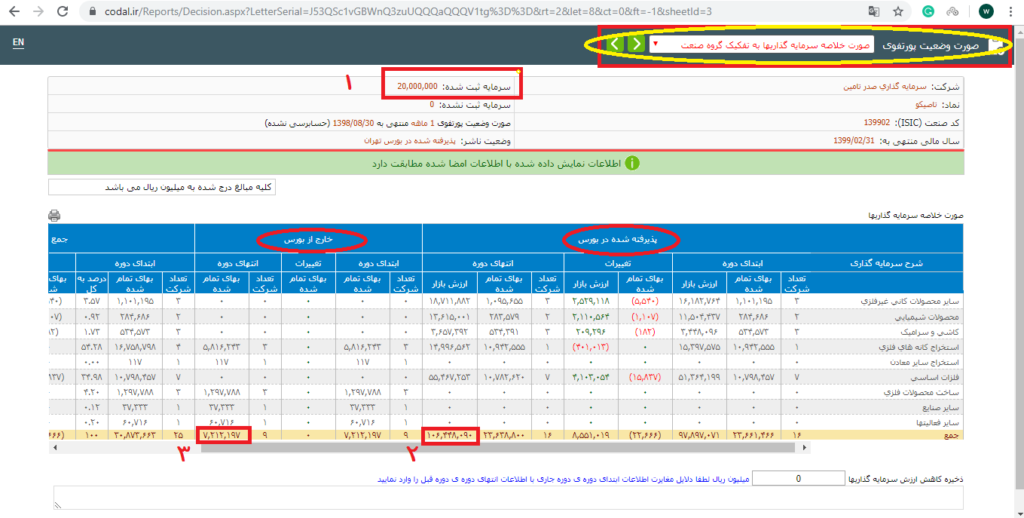

حال نگاهی به اطلاعیه آخرین وضعیت اطلاعات و صورت های میان دوره ای 3 ماهه یا 6 ماهه تاصیکو بیاندازید.

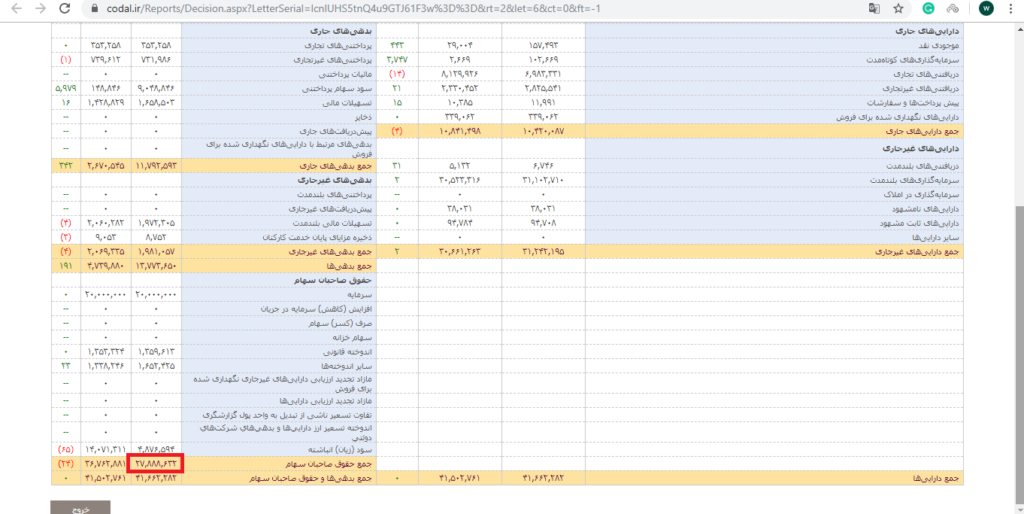

در این اطلاعیه تنها به یک عدد نیاز دارید و آن “جمع حقوق صاحبان سهم” است که در پایین صفحه وجود دارد. این عدد نشان دهندهی تفاضل دارایی ها و جمع بدهی های شرکت است.

مرحله چهارم: محاسبه ناو

با استفاده از این اطلاعات میتوانید ناو تاصیکو را محاسبه کنید. برای این منظور باید هر سه عدد بالا را جمع و بر تعداد سهام شرکت تقسیم کنید. برای آگاهی از چگونگی این امر میتوانید کتاب الکترونکی تحلیل بنیادی سهم شناس را تهیه کنید.

متن این مقاله بخشی از کتاب انتخاب یک سهم بر اساس تحلیل بنیادی سهم شناس بود که در بالا بنر مربوط به این کتاب را مشاهده کردید. در این کتاب، ما 2 روش انتخاب یک سهم را برای دو گروه بزرگ بورسی (سرمایه گذاری و تولیدی-خدماتی) بر اساس تحلیل بنیادی آموزش دادهایم. همانطور که در بالا مشاهده کردید، آموزش به صورت گام به گام و کاربردی میباشد. برای مطالعه ادامه این مطلب و آموزش روش دوم (برای انتخاب سهم از میان شرکتهای تولیدی-خدماتی) پیشنهاد میکنیم کتاب تحلیل بنیادی سهم شناس را تهیه بفرمایید. برای تهیه این کتاب همچنین میتوانید به لینک زیر مراجعه کنید:

دانلود کتاب آموزش انتخاب سهم بر اساس تحلیل بنیادی به روش گام به گام

نتیجه گیری:

محاسبه ناو میتواند علاوه بر مشخص کردن ارزش ذاتی سهم، سهمهای جامانده را برای ما مشخص کند. پیدا کردن ناو یک سهم چندان ساده نیست. اما لزومی به محاسبه خیلی دقیق ناو وجود ندارد. در این مقاله ما یک روش گام به گام را توضیح داده ایم که میتوانید خیلی سریع ناو یک شرکت سرمایه گذاری پیدا کنید.

اگر با مفاهیم تحلیل بنیادی آشنا نیستید میتوانید مقالات زیر را مطالعه کنید:

- آموزش بورس برای مبتدیان

- فرایند آموزش موثر در بورس

- آشنایی با تعاریف، اصطلاحات و مفاهیم اولیه بورس

- تحلیل بنیادی چیست؟

- آموزش تحلیل بنیادی بورس برای مبتدیان به زبان ساده

- مقایسه ارزش بازار سهم با ارزش ذاتی آن

- ناو (NAV) سهم چیست و چگونه محاسبه میشود؟

- ابزار محاسبهی آنلاین ناو (NAV) یک سهم

- ضریب همبستگی در بورس

کدوم عدداروجمع کنیم قشنگ توضیح دادینااما محسبات اخرشوخلاصه گفتین

سه عدد در همین مطلب ذکر شده است. یک بار دیگر با دقت بخوانید.

از عدد اخری باید ارزش های دفتری کسر شود…زیرا یکبار در جمع حقوق صاحبان سهم ذکر شده….اینجوری دوبار حساب میشود!

برای سرمایه گذاری ها حقوق صاحبان سهام تفاوت زیادی با دارایی هایی داره که به صورت سهام هستند. و چون این دارایی ها به بهای تمام شده ثبت شده است نه ارزش روز، بهتر است ارزش روز پرتفوی بورسی و غیر بورسی را به جمع حقوق صاحبان سهام (که میتونه زمین هم باشه) اضافه بشه، در واقع بهای تمام شده سهام هایی که دارن دوبار حساب میشه که این موضوع قابل چشم پوشیه چون بهای تمام شده سهام های این شرکت ها خیلی پایینه، یعنی برای سادگی کار ما اون ها رو در نظر نمیگیریم

فکر میکنم اشتباه میکنید، جمع حقوق صاحبان سهام میشه دارایی ها منهای بدهی ها!

تشکر میکنم از سایت و پست های خیلی خوبتون و به نظرم مطلب به این خوبی گذاشتین آخرشو خیلی بد تموم کردین اون سه تا عددی که تو صورتهای مالی دراوردین آخرش هیچ استفاده ای ازشون نکردین و ما هم هر چی جمع و تفریق میکنیم اشتباهه لطفا آخر بحـث رو باز کنید و بهتر ببندید تشکر

سلام، ممنون، مطلب واضحه اما چشم سعی میکنیم با جزئیات بیشتری توضیح بدیم

سلام با این محاسبات مثلا یک شرکتی مثل ختوقا دارای ناو خیلی پایینی است در صورتی که ناو این سهم 1200 تومان گزارش شده

این روش برای 99 درصد شرکت های بورسی و هولدینگ ها قابل استفاده است

سلام، این یک روش استاندارد برای 99 درصد شرکت های سرمایه گذاری است.

در محاسبه ناو، سود و زیان واگذاری پس از تاریخ ترازنامه نباید لحاظ شود؟

سلام، معمولا خیلی جزئی هست، اصولا محاسبه ناو خیلی نیازی به محاسبات دقیق نداره، برای حدودش مهمه و اینکه بتونیم به سرعت حدوده ناو رو محاسبه کنیم و وقت زیادی از دست ندیم. دلیلشم اینه که محاسبه دقیق ناو سهم امکان پذیر نیست. این سود وزیان بعد از تاریخ ترازنامه چندان مهم نیست

ببخشید من که ارزش جمع دارائی هاش ۱۸۳,۶۲۴ هست ، و جمع بدهی هاش ۱۵,۷۱۹ و تعداد کل سهام 70 میلیون

ارزش ناو شرکت با این روش میشه : 2398 تومن ! درسته ؟

بله اگر اطلاعاتتون درست باشه همین میشه