نمودارهای قیمتی در مقیاس لگاریتمی و حسابی چه تفاوتی با یکدیگر دارند؟ کدام یک برای تحلیل تکنیکال مناسبتر هستند؟ احتمالا به دنبال پاسخ این پرسشها هستند بنابراین بدون فوت وقت، اجازه دهید به سراغ اصل مطلب برویم و ببینیم نمودار لگاریتمی چیست و چه فرقی با نمودار حسابی دارد. با ما همراه باشد.

نمودار قیمت سهام چیست؟

نمودارهای قیمتی سهام (یا داراییهای دیگر) در نرم افزارهای تحلیل تکنیکال دارای دو محور هستند:

- محور x (افقی) برای نمایش زمان

- محور y (عمودی) برای نمایش قیمت

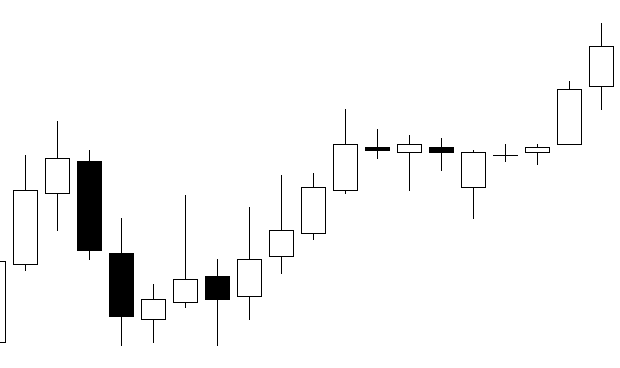

محورهای افقی و عمودی در تمامی نمودارهای قیمتی به همین شکل است اما ممکن است نحوه رسم نمودار متفاوت باشد. برای مثال یکی از متداولترین آنها نمودارهای شمعی است.

برای اطلاعات بیشتر در مورد نمودارهای قیمتی به مقاله آشنایی با نمودارهای قیمتی و انواع آن مراجعه کنید.

توجه کنید مهم نیست نوع نمودار چه نوعی است (خطی، شمعی، میلهای یا …)، چیزی که در همه آنها مشترک میباشد این است که محور عمودی قیمت و محور افقی زمان را نشان میدهد.

نمودار حسابی چیست؟

نمودار حسابی همان نمودار معمولی است که وقتی چارت یک سهم را در نرم افزار تحلیلی باز میکنید آن را مشاهده میکنید. در نمودار معمولی (حسابی) محورعمودی که محور قیمت است بر اساس قیمت، به بازههای مساوی تقسیم شده است. به تصویر زیر دقت کنید.

دقت کنید در تصویر بالا فاصله قیمت از 1000 تومان تا 2000 تومان (محدوده قرمز رنگ) به اندازه فاصله قیمت از 2000 تومان تا 3000 تومان (محدوده آبی رنگ) است. به عبارتی فواصل قیمتی یکسان بر روی محور عمودی با یکدیگر برابر هستند.

نمودار لگاریتمی چیست؟

نمودار لگاریتمی اما کمی تفاوت دارد. وقتی نمودار قیمت یک سهم را در حالت لگاریتمی نگاه کنیم، فواصل یکسان قیمتی در محور عمودی با یکدیگر برابر نیستند. به تصویر زیر نگاه کنید.

در تصویر بالا محدوده قرمز رنگ از قیمت 1000 تومان تا 2000 تومان را نشان میدهد و محدوده آبی رنگ از 2000 تا 3000 تومان را نشان میدهد. میبینید که این فواصل در نمودار لگاریتمی یکسان نیست.

چرا در نمودار لگاریتمی فواصل قیمتی یکسان برابر نیستند؟

در تصاویر بالا متوجه شدید که بر خلاف نمودار حسابی یا ساده، در نمودار لگاریتمی فواصل یکسان قیمتی با هم برابر نیستند. اما علت چیست؟ فرض کنید شما سهمی را 1000 تومان خریدهاید و 2000 تومان فروختهاید. در این معامله چند درصد سود کردهاید؟ بله دقیقا درست است، 100 درصد.

حال فرض کنید همان سهم را 2000 خریدهاید و 3000 تومان فروختهاید، در این معامله چند درصد سود کردهاید؟ بله درست است، 50 درصد! می بینید که در هر دو معامله شما 1000 تومان سود کردید ولی در معامله اول 100 درصد و در معامله دوم 50 درصد سود کردید.

در واقع هرچقد قیمت بالاتر رود، فواصل یکسان قیمتی، به لحاظ درصدی سود کمتری به شما خواهد داد. این داستان دلیل اختلاف فواصل قیمتی در نمودار لگاریتمی است. در واقع نمودار لگاریتمی هرچقدر که قیمت افزایش میابد، فواصل را کم میکند و به لحاظ درصد آن را تعیین میکند.

برای مثال در یک نمودار لگاریتمی فاصله 1000 تومان تا 2000 تومان برابر است با فاصله 2000 تومان تا 4000 تومان.

در تحلیل تکنیکال بهتر است از کدام نمودار استفاده کنیم؟

بررسی نمودار قیمتی سهام بسته به نوع مقیاس قیمت مورد استفاده در هنگام مشاهده نمودار، میتواند در بین تحلیگران مختلف متفاوت باشد. از هر دو نمودار لگاریتمی و حسابی میتوان در تحلیل تکنیکال استفاده کرد و در این خصوص قانون قطعی مبنی بر برتری یکی نسبت به دیگری وجود ندارد.

اما با توجه به مثال بالا متوجه میشویم که در نمودار مقیاس حسابی، میزان حرکت واقعی موجهای قیمتی به درستی مشخص نیست و اگر بخواهیم نمودار را با واقعیات بازار تطابق دهیم باید تغییرات قیمت بصورت درصدی محاسبه شود و طبیعی است تمامی تحلیلها باید بر روی نمودار لگاریتمی انجام پذیرد تا به واقعیت نزدیکتر باشد.

این نکته بسیار مهم است که ما بر روی کدام نوع نمودار تحلیل انجام میدهیم و این قضیه میتواند بسیاری از تحلیلها را تغییر دهد. به مثال زیر دقت کنید.

در تصویر زیر نمودار نماد دسبحا را در مقیاس حسابی (معمولی) مشاهده میکنید. چیزی که مشخص است نمودار در حال حاضر بالای خط روند صعودی در حرکت است.

حال در تصویر زیر همان نمودار نماد دسبحا را در حالت لگاریتمی مشاهده میکنید که قیمت خط روند صعودی را شکسته است.

همان طور که مشاهده کردید تحلیل روی نمودار حسابی و لگاریتمی میتواند بسیار متفاوت باشد و در واقع نتیجه تحلیل را کاملا تغییر دهد. بنابراین این سوال بسیار مهم مطرح میشود که کدام یک از نمودارهای حسابی و لگاریتمی برای تحلیل تکنیکال مناسبتر هستند؟

در تحلیلها از نمودار لگاریتمی استفاده کنیم یا حسابی؟ کدام بهتر است؟

در واقع پاسخ به این سوال بسیار سخت است اما اکثر تحلیلگرها از نمودار لگاریتمی در تحلیلهایشان استفاده میکنند چراکه این نوع نمودار با در نظر گرفتن درصد تغییرات قیمت، واقعیت حرکات چارت را بهتر نشان میدهد. توصیهی تیم سهم شناس نیز بر استفاده کردن از نمودار لگاریتمی است هر چند که ممکن است افراد مختلف در مواردی تجربیات متفاوتتری داشته باشند.

منطقی که برای بهتر بودن مقیاس لگاریتمی میتوان ذکر کرد این است که تریدرها معمولا به صورت درصدی حد ضرر و حد سود خود را مشخص میکنند نه به صورت عددی. برای مثال ممکن است یک معامله گر حد ضرر خود را 4 درصد زیر قیمت خرید قرار دهد ولی هیچ تریدی حد ضرر را برای مثال 100 تومان زیر قیمت خرید قرار نمیدهد.

میتوان رد پای درصد را در اکثر محاسبات معمول در امور معاملهگری مشاهده کرد و از این رو میتوان استدلال کرد که نمودار لگاریتمی که به صورت درصدی ترسیم میشود میتواند ملاک بهتری برای تحلیل چارت قیمت سهام باشد. به هر حال با همه این تفاسیر هستند تریدرهای موفقی که همچنان با نمودار حسابی کار میکنند.

نحوه دسترسی به نمودار لگاریتمی نمادهای بورسی

تا کنون فهمیدیم که نمودار لگاریتمی چیست و چه تفاوتی با نمودار حسابی دارد. اما چگونه میتوان نمودار یک سهم را لگاریتمی کرد؟ به طور کلی میتوانید چارت نمودار سهام بورسی را در پلتفرمهای مختلفی مشاهده کنید. در بیشتر نرم افزارهای تحلیل تکنیکال (چه نرم افزارهای آفلاین چه نرم افزارهای تحت وب) این امکان وجود دارد که سبکهای مختلف نمودار را به نمایش بگذارند.

برای مثال در نرم افزار تحت وب تریدینگ ویو میتوانید به سادگی با انتخاب گزینه لگاریتمی (در پایین چارت) مقیاس نمودار را تغییر دهید. در تصویر زیر آیگون لگاریتمی کردن نمودار مشخص شده است (log مخفف کلمه logarithmic به معنی لگاریتمی است).

در نهایت اگر نمیدانید که چگونه میتوانید به نمودار نمادهای بورسی در تریدینگ ویو دسترسی پیدا کنید، مقاله چگونه نمودار دو نماد بورسی را باهم مقایسه کنیم را مطالعه کنید.

عاالی عااالی من شخصا برای مطالعه یکی از منابع دلخواه و مورد اطمینانم سهم شناس هست

سپاس از شما و درودها بر شما

سلام

خواهش میکنم لطف دارید